2024/2/17時点のポートフォリオの状況の更新です。

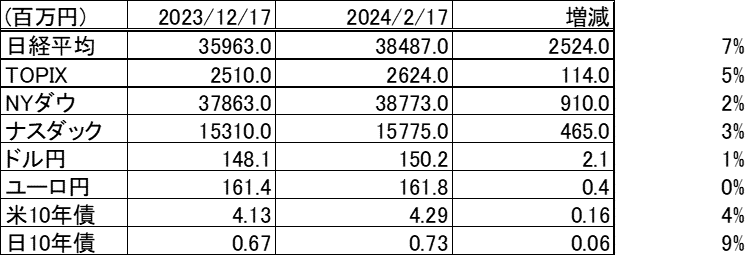

1カ月のマーケットの動き

2月に発表された米国CPIが予想以上に高かったこともあり、早期の利下げ期待が後退し、米国10年国債利回りは4.2%台に上昇し、ドル円も150円台に戻りました。

一方で、株式市場は日米ともに好調で、米国S&Pは2年ぶりに最高値を更新し5,000ポイント台で推移、日経平均も史上最高値に迫る38,000円台まで上昇しています。

米国はインフレ率が落ち着き、失業率も上がっておらず、経済が好調で上昇トレンドが続きそうな気配ですが、金利の高止まりの影響で、不動産価格の下落や銀行において不動産向け貸し出しからの損失が出ているなどの若干の不安要素も見られます。

日本株の急上昇の要因としては、ソフトバンクなどの値がさ株の上昇や、投資家が中国から日本への資金シフトを進めていることなどが言われていますが、実際のところ、この上昇トレンドがいつまで続くかは読みずらい状況になっています。

日本の金利については2024年中にはゼロ金利政策が解除されるとの見立てが台頭していますが、米国のように短期間で大きく金利が上昇することはあまり想定されていない状況です。

ポートフォリオの状況

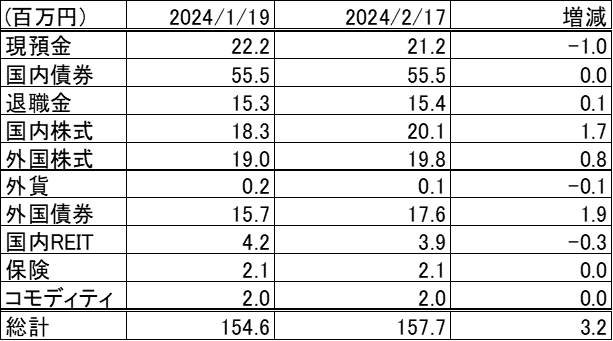

以下、2024/2/17時点のポートフォリオの状況です。

前回更新時(2024/1/19)から資産は約320万円増加しました。

この1カ月では以下のことを実行しました。

米国個別株は少し持ち高調整をして、米国債券を買い増し、キャピタルゲイン狙い→インカムゲイン拡大に少しづつ重心を移しています。

- 新NISA積立枠でeMAXIS全世界株式を購入(10万円×2人分)

- 米国債を購入(8,000ドル)

- 日本生命のドル建ハイブリッド債を購入(3,000ドル)

- テスラ株を20株売却(3,700ドル)

資産の増減と背景は以下の通りでした。

- 株価上昇により日本株式は増加しました。

- 株価上昇と円安により、外国株式は増加しました。

- 米国債、ドル建てハイブリッド債購入により、外国債券は増加しました。

来月の投資計画

前月に引き続き、大きく株価が上昇した日本株と比較すると、REITの低迷が目立っています。

東証REIT指数は過去3年で最安値の1,714ポイント、利回りは4.5%程度まで上昇しています。

円金利上昇によってREIT自体の支払利息負担増加による収益性低下や減配懸念がある他、金利上昇によって債券や貸出などの利回りが上昇するとREITの魅力が相対的に低下するため主要投資家である金融機関のREITへの投資意欲が減退、また米国金利高止まりによって海外投資家の投資需要も弱まっていることで積極的な買い手が不在になっていることなどが低迷の要因として考えられます。

一方で過去のトラックレコードからも分配金は安定しており、またREITの保有する物件はそれなりに優良な物件が多く、分散もされています。

新NISA枠で投資すれば分配金を非課税で受け取れることも考えると、平均4.5%の利回り水準であれば、それなりに魅力的な水準と思いますので、REITへの追加投資を検討しています。

- 新NISA枠(つみたて枠)

・eMAXIS全世界株式を積立購入。夫婦分で月20万円。 - 新NISA枠(成長投資枠)

・REITの追加購入を検討します。 - 米国債の追加購入

・米国債、ドル社債現物を利回りを見ながら追加購入を検討します。 - 確定拠出年金

・新規拠出分は全世界株式を購入継続します。

・既存投資分の一部が国内債券に残っているので、タイミングを見て全世界株式にスイッチングします。

コメント