2025/12/20時点のポートフォリオの状況の更新です。

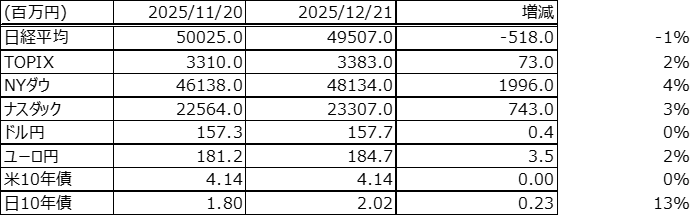

1カ月のマーケットの動き

米国では12月のFOMCで3会合連続の利下げが行われ、政策金利は3.5~3.75%となりました。

FRBの政策見通しを示す「ドット・プロット」では、2026年は0.25%、2027年にも0.25%の利下げがあり、目標レンジは3~3.25%に達するという新たな予測がなされています。

雇用統計では、失業率は4.6%と予想4.5%をやや上回る一方、非農業部門の就業者数は6万4,000人増で予想を上回るなど強弱織り交ざった状況で、ハイテク株の上昇の強さは失われているものの株価も前月比で見ると小幅上昇と堅調さを保っています。

日本では12月の日銀政策決定会合で政策金利が約30年ぶりに0.75%の水準となりました。

日本国債10年の利回りも2%を超える水準まで上昇しています。

来春も賃上げが継続し、デフレに戻る可能性が低下し、インフレが継続する基調が見えてきています。

米国利下げ、日本利上げはすでにマーケットに織り込み済だったのか、日本での利上げ発表後、為替相場は、対ドル、対ユーロともに円安が一段と進んでいます。

日経平均は米国のハイテク株の株価上昇勢いがなくなったことに伴い、ソフトバンクなどの株価が軟調で、50,000円を割り込みました。

ポートフォリオの状況

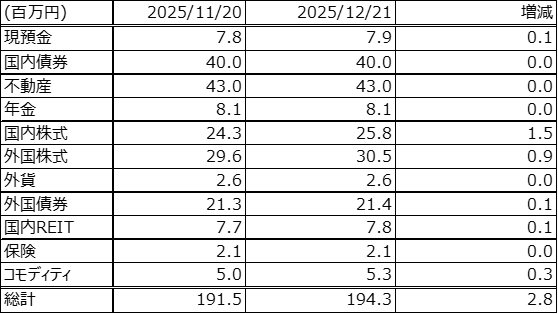

以下、2025/12/20時点のポートフォリオの状況です。

前回更新時(2025/11/20)から資産は約2.8百万円増加しました。

この1か月では以下を実行しました。

- 新NISA積立枠でeMAXIS Slim全世界株式を購入(10万円×2人分)

- 三井物産株を一部(100株)売却

資産の増減と背景は以下の通りでした。

- 主に金融株の値上がりにより国内株式は増加しました

- ドル高により外国株式は増加しました

- 金価格上昇によりコモディティは増加しました

来月の投資計画

12月も株価上昇に伴うリスク資産増加の調整のため、一部の株式を売却しました。

来年1月以降も、ドル高・株高が続くようであればリスク資産、外貨資産の一部を売却し、ポジション調整を検討する予定です。

来年のNISA枠については、つみたて枠は2025年同様、オルカン(eMAXIS Slim全世界株式)を購入予定です。

成長投資枠は、年末年始に戦略をじっくり考えるつもりですが、基本的にはインカム収入増加につながるような高配当株、Jリート、米国債券ETF、米国株式ETFを、その都度割安になったタイミングで購入していき、リスク資産のポジションが大きくなりすぎる場合は、一般口座や特定口座で保有している株式を売却する、ということを考えています。

ドル以外の通貨(ユーロ・豪ドル)の購入は、結局2025年は実施せず、その代わり、ideco口座でそれらの通貨を含んだ外国債券ETFを購入しました。

かなり円安が進んでいますが、2026年も円安・円高どちらに進んでもよいように、通貨分散されたポートフォリオを維持していくつもりです。

- 新NISA枠(積立枠)

eMAXIS Slim全世界株を積立購入。夫婦で月20万円。 - 新NISA枠(成長投資枠)

大きく急落したもので、長期的には安心して買えるものがあれば、購入を検討(主に日本株高配当株、Jリート、米国債券ETF、米国株式ETF)。 - FX

米ドル以外への通貨分散のため、ユーロ・豪ドルをFXで購入を検討。

本日もお読みいただきありがとうございました。

コメント