2025年中間期に増収増益、通期上方修正の好決算を発表した三井不動産。しかし、個別銘柄の投資判断において、発表直後の数値だけを追うのは不十分です。

三井不動産のような総合デベロッパーを分析するには、表面上の指標(PER・PBR)に現れない「隠れた資産価値」を読み解く必要があります。

今回は、時点が変わっても色褪せない「三井不動産の株価が割安かどうかを判断するための4つの不変の視点」を解説します。

三井不動産の株価は割安か?判断するための4つの視点

結論から言うと、三井不動産は「表面上の指標では適正だが、実質的な資産価値を勘案すると依然として割安圏内」という性質を長く持ち続けています。

視点① 表面上のPBRを無効化する「膨大な含み益」

同社の最大の特徴は、保有する賃貸不動産の「含み益」の大きさです。

同社の開示資料(2025年3月末時点)によると、保有不動産の含み益は約3.6兆円にものぼります。この「含み益」を自己資本に加味した実質PBRを計算すると、見え方が劇的に変わります。

【分析のロジック】

・表面上のPBR:約1.45倍前後(帳簿上の価値)

・含み益を考慮した実質PBR:約0.7倍程度

つまり、「今の時価総額で三井不動産を丸ごと買うと、ついてくる都心の一等地の資産価値の3割引の値段で買えている」ことになります。この「解散価値を大幅に下回る実質PBR」こそが、同社を長期保有する最大の根拠となります。

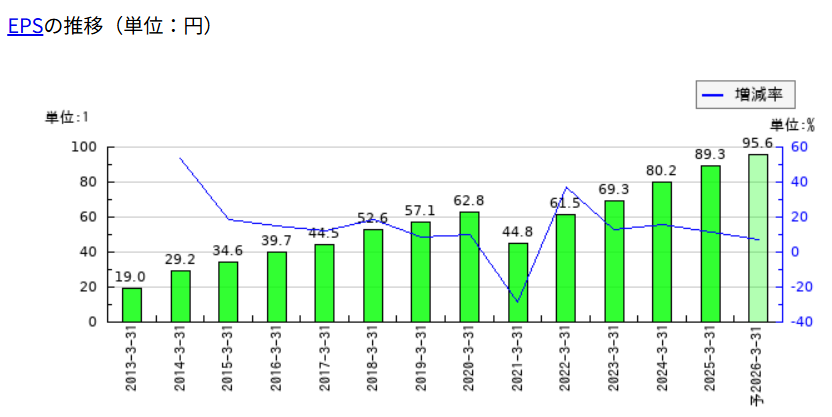

視点② EPS(1株利益)の右肩上がりトレンド

同社は「家賃収入(安定)」と「物件売却(攻め)」のバランスが非常に優れています。過去10年以上のデータを見ても、コロナ禍などの一時的な要因を除けば、EPS(1株当たり利益)は着実に増加しています。

(出典:かぶれん)

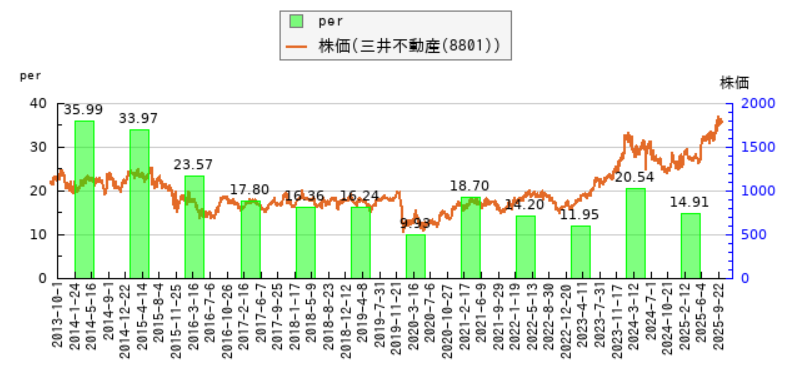

視点③PER(株価がEPSの何倍か)の水準

「株価とPERの関係」を見ると、PERが15倍以下の水準まで低下した後は株価が反発をしています。逆にPERが30倍以上の後は株価は軟調でした。PERが低下したタイミングこそが、長期投資家にとっての絶好の仕込み時となります。

(出典:かぶれん)

視点④財閥系デベロッパー内でのポジショニング

同業他社と比較する際は、毎日の株価を追うよりも「各社のキャラクター」を理解しておく方が賢明です。

| 企業名 | 主な特徴と強み | 投資のスタンス |

|---|---|---|

| 三井不動産 | 業界首位。開発・賃貸・仲介のバランスが良い。 | 王道の成長・資産株 |

| 三菱地所 | 丸の内に集中。資産の希少性と安定感は世界屈指。 | 究極のディフェンシブ |

| 住友不動産 | オフィス賃貸比率が高く、利益率にこだわる。 | 収益性重視の鋭い経営 |

三井不動産は「業界トップとしてのブランド力」があるため、他の不動産株よりもPERが高めに評価(許容)される傾向があります。これも不変の構造です。

(出典:かぶれん)

まとめ:資産株として長期保有を検討できる銘柄

三井不動産を分析する際は、以下の4点をチェックします。

- 実質PBR(含み益を考慮すると、資産価値に対して激安ではないか?)

- EPSの推移(利益は着実に成長しているか?)

- PERの水準(15倍以下の割安水準か?30倍以上の割高水準ではないか?)

- 業界内のポジショニング(業界トップのブランドに変化はないか?)

こうした「企業価値の源泉」を理解しておくことで、一時的な株価の揺さぶりにも動じない長期投資が可能になります。

私は三井不動産を、単なる「不動産株」ではなく、日本橋や日比谷といった日本の中心地の「再開発利権を持つ成長株」として評価しています。

※最新の株価指標は、以下のリンクよりご確認いただけます。

三井不動産(8801) – Yahoo!ファイナンス

「三井不動産」の強みである保有する不動産とその含み益については、2022年の記事でも詳しく解説しています。

本日もお読みいただきありがとうございました。

コメント