2022年5月13日に11期連続増収、前期比36%増益、年間配当5円増の60円への増配と好決算を発表した三井不動産。

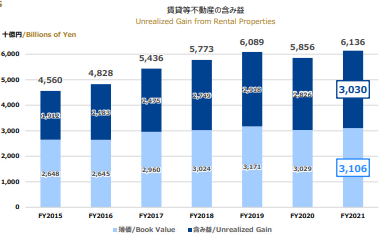

不動産価格の値上がりにより同社の保有する都心中心の不動産は3兆円を超す含み益があります。

今回は三井不動産の株価は割安かについてみていきます。

三井不動産の株価は割安か

結論としては、そこまで割安ではない、です。

ただし、保有不動産の含み益を勘案したPBRは低いため、含み資産株*として長期保有するのであればありかなと思います。

*含み益のある不動産や株式を保有する企業の株式のこと。時価に比べて低い簿価の資産を保有する不動産や鉄道、倉庫などの老舗企業。

株価推移およびPER、PBR、配当利回り

同社の2022/6/3の株価は2,804円。

PERは14倍、PBRは0.95倍、配当利回りは2.14%ですので、特に割安とは言えない水準かと思います。

保有不動産の含み益は3兆円。含み益勘案したPBRは0.45倍

保有不動産の含み益は約3兆円

同社の開示資料によると、2022/3末時点で保有する賃貸不動産の含み益は約3兆円あります。

同社の2022/3末の総資産は8.2兆円、純資産は2.9兆円です。

含み益3兆円を純資産2.9兆円に単純に足すと5.9兆円。

時価総額が2.67兆円ですので、含み益を勘案したPBRは0.45倍になります。

含み益をそのまま勘案すると、今の株価は割安と言えます。

希少立地の不動産を数多く保有

丸の内に物件を多数保有する三菱地所と対照的に、三井不動産は東京駅八重洲側、日本橋周辺の物件を多く保有しています。

当然ながら個人ではとても購入できないような希少立地の物件ですし、今後も高い資産価値を維持し続けるでしょう。

有名なところでは東京ミッドタウンは三井不動産の所有物件です。

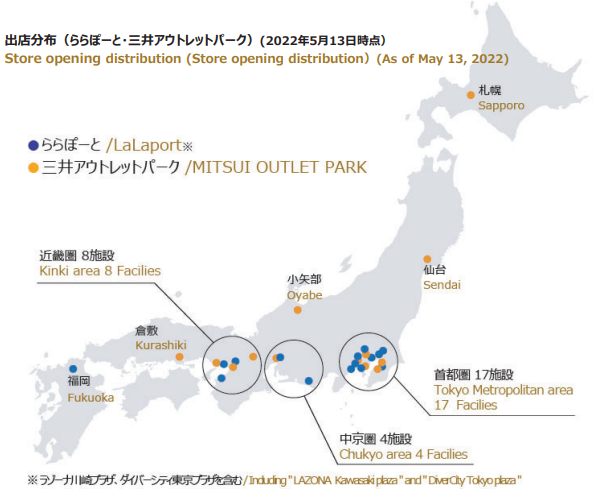

オフィスビル以外にららぽーとや三井アウトレットパークといった商業施設や物流施設も保有しています。

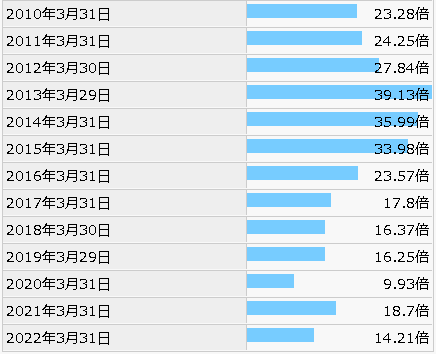

EPSは安定して増加している割に株価は伸びず。PERは低下傾向。

同社は決算説明資料で比較的長い期間の業績データを開示しています。

FY2011からのEPSの推移をみると57円から順調に増加し、コロナ影響時のFY2020にこそ134円に減少したものの、FY2021で再度FY2019並みの184円まで戻しています。

非常に安定した利益計上およびEPSの成長がみてとれます。

| EPS | 配当 | |

| FY2011 | 57 | 22 |

| FY2012 | 67.6 | 22 |

| FY2013 | 87.5 | 22 |

| FY2014 | 103.8 | 25 |

| FY2015 | 119.1 | 30 |

| FY2016 | 133.4 | 34 |

| FY2017 | 157.7 | 40 |

| FY2018 | 171.3 | 44 |

| FY2019 | 188.3 | 44 |

| FY2020 | 134.4 | 44 |

| FY2021 | 184.4 | 55 |

| FY2022 | 198 | 60 |

一方、順調にEPSを伸ばしているにもかかわらず、株価はあまり上昇していません。

そのため、PERでみると徐々に割安になってきているのがわかります。

同業他社(総合不動産会社、ハウスメーカー)との比較

同業他社の指標を見てみると、三菱地所、ヒューリック、東急不動産以外は、大体PBR1倍前後の株価のようです。

PERから見ると、三井不動産、三菱地所が少し高いです。

| PER | PBR | 配当利回り | 時価総額 | |

| 三井不動産 | 14.0 | 0.95 | 2.14% | 2.67兆円 |

| 三菱地所 | 15.4 | 1.27 | 1.97% | 2.67兆円 |

| 住友不動産 | 10.5 | 1.03 | 1.4% | 1.70兆円 |

| 野村不動産 | 10.1 | 0.93 | 3.38% | 0.59兆円 |

| 東急不動産 | 13.0 | 0.76 | 2.69% | 0.48兆円 |

| ヒューリック | 10.9 | 1.28 | 3.71% | 0.83兆円 |

| 積水ハウス | 9.8 | 1.05 | 4.09% | 1.57兆円 |

| 大和ハウス | 9.5 | 1.02 | 4.12% | 2.10兆円 |

同業他社との比較では、三井不動産株は特に割安ではないですね。

三井不動産ってどんな会社?

以下では三井不動産の会社の特徴について、簡単に紹介します。

強み①業界トップ企業

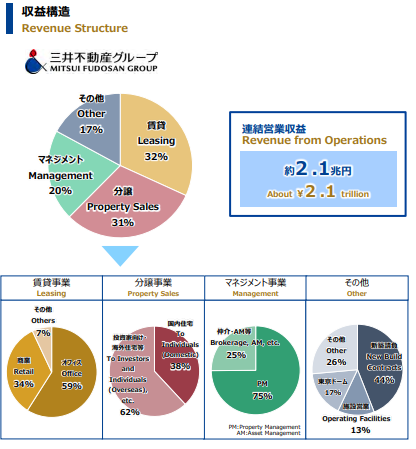

三井不動産はオフィス賃貸、分譲マンション、賃貸マンション、商業施設やホテル運営、管理・仲介・売買仲介等、幅広いビジネスを展開しており、売上は不動産業界首位です。

当然ながら業界トップ企業としての事業ノウハウ、ブランド力、事業実績、信用力などは非常に高い企業と言えます。

強み②分散された事業ポートフォリオ

同社の事業ポートフォリオは、以下の通り、賃貸事業、分譲事業、マネジメント事業などにバランスよく分散されています。

コロナ禍で商業施設が閉鎖となったときも、他の事業が補うなどリスク分散がされていると言えます。

留意点①有利子負債の増加

近年、同社は不動産開発→売却による利益を増やしています。

これは利益(EPS)の増加にも貢献しているのですが、当然その分不動産開発事業の仕掛案件も増加します。

それらに対応するための借入金や社債などの有利子負債の残高も増加傾向にあり、現在は3.6兆円ほどの残高があります。

不動産開発にはそれなりの期間がかかるため、開発から物件売却までに不動産市況が悪化した場合、開発プロジェクトの残高が多ければその分、影響も大きくなります。

賃貸事業だけを行うのに比べると、資金が回転するため、利益増には寄与しますが、その分事業のリスクも高くなります。

留意点②日本国内での事業拡大には限界あり。海外への展開が必要。

日本は人口減少が見込まれていますし、好立地のオフィスビル開発にも立地の限りがあります。

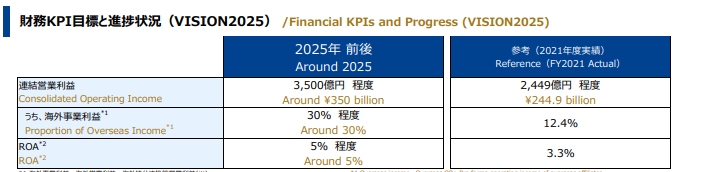

同社は中期経営計画において、現在12%程度の海外事業利益を2025年前後には30%程度まで引き上げる目標を掲げています。

既に海外での開発事業の実績も十分にある同社ですが、日本国内での事業とは異なるリスクもありますので、同社が取っている事業リスクとしては認識しておくとよいと思います。

留意点③オフィスビルの利回り

これは同社の決算資料を見ていて気付いたのですが、東京も丸の内、大手町、日本橋等のプレミアム立地のオフィスビルの利回りベンチマークは何と2.1%とのことです。

個人的にはこの水準は低すぎる(=不動産価格が高すぎる)と感じています。

含み益3兆円というのも、現在の高騰した不動産市況の利回りに基づいたものだとすると、この含み益をそのまま捉えてよいのか少し疑問が残ります。

まとめ

日本の総合不動産デベロッパーとして三菱地所と双璧をなす三井不動産について見てきました。

近年は不動産開発→売却による収益・利益の増加、海外展開などを積極的に展開しており、コロナ禍の一時的な落ち込みを除くと、順調にEPSを伸ばしています。

株価的にはそこまで割安と言える水準ではないと思いますが、1)EPSは順調に伸びている割に株価はあまり上昇していない、2)含み益を勘案するとPBRは低い、3)業界最大手企業で長期保有する上で倒産リスクを心配する必要がほぼないため、資産株として長期保有前提で検討してみても面白い銘柄だと思います。

わたしもこの銘柄は保有をしています。

個人的には事業拡大より安定経営が好みですが、日本国内だけ、賃貸事業だけだと長期的な発展も見込めないため、事業拡大の必要性も理解できます。

増配もありましたし、EPSも伸びているので、当面はマクロ経済状況、金利、不動産価格の状況などと合わせて同社の業績をモニターしつつ保有継続する方針です。

ライバル企業、三菱地所についての記事はこちら

コメント