2022/4/24時点のポートフォリオの状況の更新です。

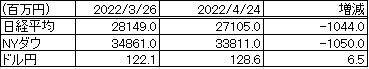

1カ月のマーケットの動き

ここ1カ月もマーケットの動きは軟調でした。

米国企業の1Q(1~3月)の業績発表はいまのところまずまずですが、2022/5/4の次回FOMCでの0.5%の金利引き上げとQT(Quantative Tightning=量的引き締め)開始はほぼ確実で、6月と7月のFOMCでも0.5%の金利引き上げの可能性が高まっています。

過去に例を見ない急ピッチでの利上げになりますので、株式市場は当面は軟調に推移すると予想される方が多いです。

米国10年債の利回りは2.8~2.9%まで上昇しました。

一方で日銀は量的緩和政策を継続しています。またコモディティ価格の上昇による貿易収支悪化懸念もあり円安が進んでいます。

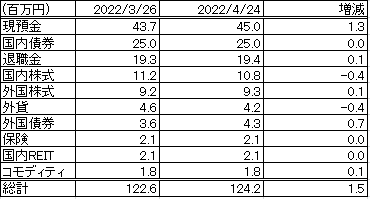

ポートフォリオの状況

以下、2022/4/24時点のポートフォリオの状況です。

この1カ月では以下のことを実行しました。

- NISA枠でVT、VOOへの積立投資を開始。各々5万円/月程度。

- 米国債(約3年。30万円)、Citi劣後債(約4年。20万円)を購入。

- 外貨を一部円転(約40万円)。

資産の増減と背景は以下の通りでした。

- 国内株式は、3月にかなり株価が高騰していた銀行・生損保株、商社株が少し下げましたので、その影響で減少しました。

- 海外株式は、アマゾン・グーグル・マイクロソフト・エヌビディアなどの株価が下がりましたが、円安ドル高の影響で、円ベースではほぼ横ばいの評価額となりました。

なお、テスラは1Qの決算内容が良かったため、株式市場の地合いが悪い中、3月とあまり変わらない水準の株価を維持しています。 - 国債、Citi債を購入したため、外国債券が増えました。

- 金(ゴールド)の価格が上昇していますので、コモディティが微増となりました。

- 外貨を一部円転しましたので、外貨が減少しました。

来月の投資計画

5月3~4日にFOMCがありますので、4/25の週以降の株価は軟調推移、GAFAMの決算内容次第では大きな調整の可能性もあると予想しています。

来月の投資計画は以下の通りです。

- 現在のリスク資産のポジションはそのまま維持。

リスク資産のポジション(国内株式、外国株式、国内REIT)は、約22.2百万円で全体の17.8%と少なめにしています。

仮に株価が50%下落した場合、約11百万円(総資産の9%)の資産減少となりますが、これは自身のリスク許容範囲内と判断しています。

2021年末に一部の米国株を売却し、保有銘柄を財務内容や業績が安定していて比較的安心して長期保有できるものに限定し、かつ金額も分散していますので、現ポジションはそのまま維持するつもりです。 - VT、VOOの積立を継続。

これは淡々と継続します。 - 米国債現物の追加購入。

10年債の利回りが3%近くまで上昇しています。

3%を超えてきたら手持ちのドルで追加購入を検討します。 - 国内高配当株、REITの追加購入。

通貨安が進む円を大量にCashで保有することにはリスクもあると認識していますので、トヨタ、NTT、ジャパンリアルエステイト等、従来からモニターしている銘柄の株価が大きく下落した場合、購入を検討します。

たやっと

来月末のポートフォリオの状況更新時には、景色が大きく変わっている可能性もあるかなと思っています。当面はリスク資産のボリュームをコントロールして慎重な投資姿勢で臨みたいと思います。

ポートフォリオの状況についての他の記事はこちら

コメント