2022/11/19時点のポートフォリオの状況の更新です。

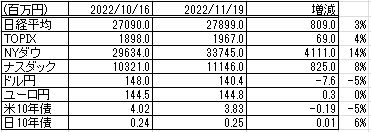

1カ月のマーケットの動き

久々にこの1カ月は株価が上昇しました。

11月に発表された米国のCPIは前年同月比7.7%上昇と市場予想(8.0%上昇)を下回り、また変動の大きい食品とエネルギーを除くコアCPIは前年同月比6.3%上昇で市場予想(6.5%上昇)を下回りました。

これにより米金融当局は利上げペースの鈍化をマーケットが期待し、株価は上昇しました。

12月のFOMCの利上げ幅予想は+0.5%が市場コンセンサスとなっています。

ただ、一回分のデータを過剰に重視しすぎるべきではないということも言われており、まだまだ今後のインフレデータを注視していく必要はあると思います。

米国10年債の利回りも4%を切り、足元では3.8%程度になっています。

日米金利差の拡大に歯止めがかかるという期待感から、円高が進み、140円まで円が戻しています。

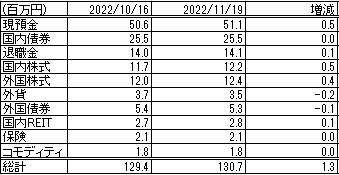

ポートフォリオの状況

以下、2022/11/19時点のポートフォリオの状況です。

前回更新時(2022/10/16)から、約1.3百万円資産が増加しました。

この1カ月では以下のことを実行しました。

- NISA枠でVT、VOOへの積立投資を継続。各々5万円/月程度。

- ジュニアNISAでオルカンの積立購入を継続。約36万円。

資産の増減と背景は以下の通りでした。

- 国内株式は、株価上昇により増加しました。

- 外国株式は、既存保有分はドル建ての株価は上昇しましたが、円高で相殺され円建てではほぼ横ばいでした。VT、VOO、オルカンの積立購入分増加しました。

- 現預金は給与等で増加となりました。

来月の投資計画

少し円高に戻りましたが、為替レートはあまり気にせず、VT、VOO、オルカンの追加購入を進めます。あとは日本株・REITの高配当株を少し追加で購入することを検討しています。

来月の投資計画は以下の通りです。

- 現在のリスク資産のポジションはそのまま維持。

リスク資産のポジション(国内株式、外国株式、国内REIT)は約27.3百万円と株価上昇で少し増え全体の約21%です。ハイテク株のポジションは約5.6百万円で全体の約4.3%です。このままホールド予定です。 - VT、VOOの積立を継続。

淡々と継続します。 - ジュニアNISAでの積立投資を継続。

eMAXISのオールカントリーを8~12月に分割して80万円×2人分購入中。継続。 - 国内高配当株の追加購入。

NTT、JT、三菱HCキャピタル、ユナイテッドアーバン不動産投資法人の株価をモニターし追加購入の機会を探ります。

たやっと

年末までの米国株について強気に見ている人も多いようですが、まだまだインフレリスク、地政学リスク、リセッションリスクなどもあるので、全体のリスク量をリスク許容度の範囲に収まるようにコントロールしながら、淡々と時間分散でリスクアセットの購入を進めていく方針です。

コメント