2024/12/20時点のポートフォリオの状況の更新です。

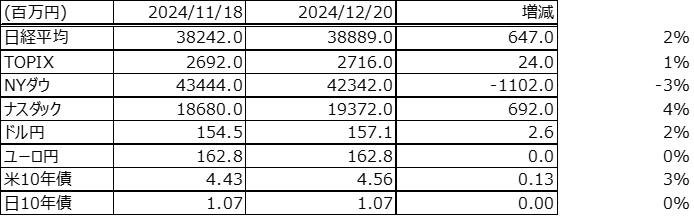

1カ月のマーケットの動き

今週、米国ではFOMCが開催され、予想通り0.25%の利下げが行われ、米国の政策金利は4.25~4.5%になりました。

2025年度末の金利予想の中央値は3.9%に修正され、2025年度の利下げ回数の予想は、前回FOMC時の4回から、2回に減少しました。

米国での金利高止まりが長期間続く可能性が高まり、トランプ大統領決定から上昇していたナスダックも大幅に下落し、逆に米国10年債の利回りは4.5%程度まで上昇しました。

日本でも日銀の政策決定会合が開かれ、金利据え置きが発表されました。

植田総裁は、物価と賃金の上昇をもう一段見極めたいということを金利据え置きの理由として語りましたが、日米の金利差が開いた状況が継続することから、日銀会合後、円は大きく売られ、1ドル157円台までドル高円安が進みました。

2025年1月にはトランプ大統領が就任し、噂されている関税の引き上げや、減税などの政策が具体的にどのようになるかが見えてきます。

2.7%まで下がってきた米国のインフレ率が再び上昇するような展開になれば、米国の利下げペースは緩慢になる可能性があり、利下げを織り込んできた米国株式マーケットは調整局面に入ることも考えられます。

一方で、トランプ大統領が政策的に支援すると見られているAIやビッドコインなどに関連する分野では株価の上昇が継続する可能性もあり、引き続きボラタイルな状況が続きます。

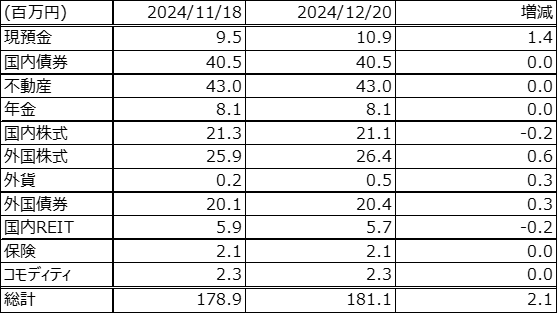

ポートフォリオの状況

以下、2024/12/20時点のポートフォリオの状況です。

前回更新時(2024/11/18)から資産は約2.1百万円増加しました。

この1カ月では以下のことを実行しました。

- 新NISA積立枠でeMAXIS全世界株式を購入(10万円×2人分)

- 旧NISA口座のジョンソンエンドジョンソン株式を売却後、新NISA成長投資枠で購入

資産の増減と背景は以下の通りでした。

- ドル高により外国株式、外国債券は増加しました

- 配当金等により現預金、外貨は増加しました

来月の投資計画

来月から2025年が始まります。

2025年の投資計画は以下の通りです。

- 新NISA枠(つみたて枠)

・eMAXIS全世界株式を積立購入。夫婦分で月20万円。 - 米国個別株の売却

・eMAXIS全世界株式の積立購入で、外国株式の投資額が240万円増加します。

・ポートフォリオ全体に占める外国株式の投資額は現状の約26百万円から大きく増やしたくはないので、同額(240万円)程度、米国個別株を売却してポジション調整する予定です。

・一般口座で保有している株式のため、売却益が所得になり、納税が発生すると同時に社会保険料の算出にも影響が出るため、年度を分散して売却を進めます。 - 新NISA枠(成長投資枠)

・特定口座で保有している高配当株を売却し、新NISA枠(成長投資枠)で購入し直すことにより、税引後の配当利回りを向上させます。銘柄入れ替えを同時に行い、金融株を少し減らし、ディフェンシブ株を少し増やすつもりです。枠のうち約240万円は買い直しで使う予定です。

・残りの約240万円は、米国債券ETFを利回りを見ながら追加購入するか、米国連続増配株(個別株/ETF)を購入する、もしくはREITが利回り5%を超えているため追加購入することを検討中です。

2024年度は1年の単位で見ると日米ともに株価は大きく上昇し、ドル高も重なって、投資による資産は大きく増えました。

ただ、このような年がずっと続くことはなく、どこかで大きな下落局面というのがくると思います。

株価の上昇が続いたときに上値を追えるように、一定の金額はリスク資産に置きつつも、株価やドルの暴落局面でしっかりとリスク資産をホールドし続けられるように、リスク資産の金額を自分のリスク許容度の範囲に抑えておく方針です。

リスク資産の金額を大きく増やさない中で出来ることとして、非課税のNISA枠をうまく活用し、税引き後のインカムゲインが出来るだけ多くなるように、特定口座→NISA口座での買い直しを進めていきます。

その際に、金融株、商社株などの景気敏感株→ディフェンシブ株への銘柄の一部入れ替えも行い、リスク分散を図っていくことを考えています。

本年もお世話になりました。来年も皆さまにとってよいお年でありますように祈念しております。

コメント