米国では11月に発表されたCPIなどの結果を受け、今後の利上げペースの鈍化への期待が高まり、金利が低下、株価は上昇しています。

一時は1ドル150円に達したドル円為替レートも急激に円高に回帰しており、足元では1ドル134円付近で推移をしています。

振り返ってみると、元々2022年の年初の為替レートは1ドル115円程度でした。

年初からの円安ドル高は米国のインフレおよび利上げの最終到達点が見えないことと、日本の金融政策で円金利上昇は見込みがほぼないことから日米金利差がどこまで拡大するかが読めなかったことを反映し、かなり急ピッチで進んだものです。

ここにきてようやく米国の利上げの最終到達点がうっすら見えてきたため、これまで急激に進んだ円安の反動で急激な円高への巻き戻しが起こっています。

米国株式や米国債券などのドル建て資産に投資をしてきた日本人投資家は、これまでは円安の恩恵を受けてきましたが、今後は円高回帰が進んだ場合、円ベースでの投資収益には悪影響を及ぼします。

そのような状況の中で、「今から米国株式や米国債券などのドル建て資産に投資するのってどうなんだろう?円高になると損をするからやめておくべきだろうか?」と考える方もいると思います。

そこで今回は、円高回帰が進むなか、ドル建て資産への投資をしてもよいかどうかについて、解説をしていきたいと思います。

円高回帰が進む中、米国株式や米国債券などドル建て資産への投資は控えるべき?

結論としては、「長期・分散・積立でなら投資をしてよい」と思います。

そのように考える理由は以下の通りです。

- 何に投資してもリスクはある

- 資産形成するためにリスクを取ることは必要不可欠

- 円安リスクもある

一つずつ詳しく説明します。

何に投資してもリスクはある

「円高回帰が予想される中、今からドル建て資産に投資してもよいだろうか?」という疑問を持っておられる方々の懸念していることは、「円高になったら損をしてしまうのでは?」ということで、この不安自体は当然のものだと思います。

一方で、結局何に投資してもリスクや不安はあります。

例えば、以下のような不安です。

- 米国株式→米国の景気後退は今からなので、実は株価の底はこれからなのでは?また、円高に戻ったら、株安と為替でダブルパンチ?

- 米国債券→米国で金利が下がればドルベースでは価格があがるかもしれないが、債券は株式のような高いリターンは見込めないので、急激に円高に戻ったら、円ベースだとトータルで損をしてしまうのは?

- 日本株式→10年チャートだと株価はかなり高値圏。実は割高で、今後大きく下がる懸念があるのでは?

- J-REIT→2023年4月に黒田日銀総裁が退任し、後任が緩和的な金融政策をやめると日本でも金利が上がり、金利が上がると不動産価格は下がるし、支払い利息負担も増えて、REITの株価は大幅に下がるのでは?

- 現物不動産投資→金融緩和がずっと続いてきて、いまが価格のピークなのでは?少子高齢化も進むので、金融緩和が終われば価格が大きく下がるのでは?

結局、将来何が起こるかを完璧に予想することはできないですし、何に投資をしても心配やリスクはつきものです。

資産形成をする上でリスクを取ることは必要不可欠

さきほど説明した通り、何に投資をしても心配やリスクはあります。

では、投資をすると失敗して資産が減る心配やリスクがあるので何にも投資しない、というのはどうでしょうか?

まず、何にも投資しない場合、心配やリスクがないか、というとそんなことはありません。心配が以下のような心配に変わるだけです。

- 現金・預金→物価が年々上昇してしまうと、同じ現金で買えるモノが少なくなる。資産が減っていないように見えるけど、実質的には物価上昇分だけ資産は減ってしまっているのでは?

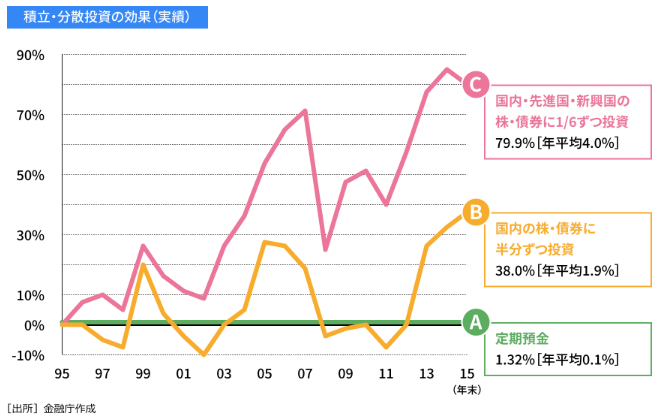

また、以下は日本証券業協会のサイトからの抜粋ですが、定期預金だけの場合と、リスクを取って株式や債券に投資した場合の資産の増え方は全く違います。

定期預金だけだと20年で1.32%しか資産は増えず、国内の株式債券に投資した場合(B)は20年で38%資産は増え、国内外の株式債券に投資した場合(C)は20年で79.9%も資産は増えています。

もちろん短期間で見ると、投資をした場合は元本割れをしてしまうことはありますが、長期で見ると、リスクを取るとリターンが得られ、取らない場合にはリターンが得られないのは明らかです。

円安リスクもある

3つ目の理由は、長期的に見て円安リスクもある、ということです。

今年急激に円安が進んだことで、円安の理由について様々な議論がなされました。

「日本は少子高齢化が進んでいくし、今後も経済成長は見込めない」

「経済力が落ちれば、長期的に通貨の価値が下がっていくのは必然」

このような意見も多く聞かれました。

将来的な為替レートについては、今後の長期的な経済成長や、様々な要素が反映されていきますし、そもそも将来の社会経済状況を正確に予測すること自体もかなり難しいため、例えば20年後のドル円を予測することは現実的ではないと思います。

それはすなわち、10年とか20年とかいうスパンでいうと、円安になるかもしれないし、円高になるかもしれない、わからない、ということです。

わからないのであれば、円一辺倒よりは、通貨分散する方がリスク分散になります。

長期・分散・積立であればリスクはコントロールできる

ここまで説明してきましたが、まとめると以下のようになります。

何に投資してもリスクはある+何にも投資しないのはダメ+20年後の為替レートはわからない

=足元で円高回帰が進んでいても、ドル資産にも投資すべき。ただし、リスクコントロールした上で。

具体的なリスクコントロールの方法が、「長期・分散・積立」です。

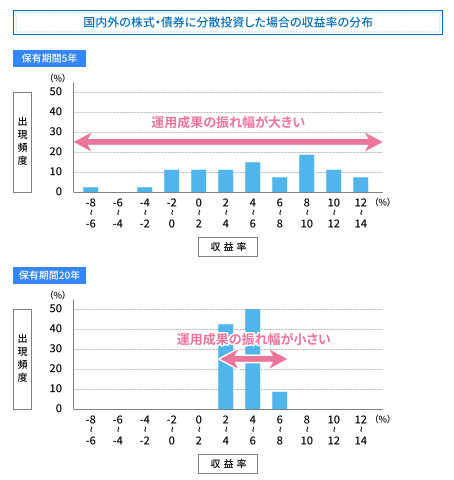

以下も日本証券業協会のサイトからの抜粋ですが、20年間、国内外の株式債券に分散投資をした場合、運用成果の振れ幅は相当小さくなります。

「長期・分散・積立」の「分散」は投資対象を国内外の株式や債券に分散しましょう、ということですが、「積立」は投資するタイミングを「分散」しましょう、ということです。

投資するタイミングを「分散」することのメリットは高値掴みを防げることです。

「長期・分散」投資をしたとしても、例えば保有資産全額を、株価や債券価格が30年間の中で最も高い時に一括で投資してしまった場合、当然ながら投資成績は悪くなります。

為替についても同様で、ドルが30年間の中で最も高い時に、ドル建て資産に一括で投資をしてしまうと投資成績は悪くなります。

先ほど説明した通り、為替レートを読むのは難しいので、最も無難なリスクの取り方は「積立」で時間も「分散」して投資をしていくことです。

まとめ

今回は、円高回帰が進む中、今からドル建て資産に投資をしてもいいのか?について解説しました。

「長期・分散・積立」で投資をしていくのであれば、足元の為替レートの動きはある程度無視してよいと思います。

一方で、ドル資産への投資でもう少し短期で利益を狙いたい場合は、個人的な意見をあえて言うなら、債券よりは株式がよいと思います。

理由は、ドル高は急激に進んだため、ドル安も急激に進む可能性もあり、債券の場合、為替での損が大きく出た場合、それをカバーするだけの値上がり益や利息収入が短期だと得られないためです。

とは言えやはり一番よいのは、自分のリスク許容度に合わせて全体資産の中でのドル資産の割合を決めて、「長期・分散・積立」でドル資産への投資を淡々と継続する方法だと思います。

結局何にも投資しなければリスク(表面的な資産額が減るリスク)もないけど、リターンもないです。リスクの取りすぎはよくないですが、リスクを取って何かしらに投資をするのは大切かなと思います。あまり様子見をし続けても投資期間が短くなっていくだけなので、株価や為替の動きがあっても気持ちがざわざわしない程度の少額の金額でいいと思いますが、ポジションを取ってみないことには何も起こらないのは事実です。

コメント