最近、日本円の国債の金利が上昇しているニュースをよく見ます。

金利上昇の背景は、消費税減税等による財政悪化懸念や、インフレ率の上昇です。

日本国債30年の過去10年程度のチャートを見ると、確かに、かなり金利は上がっています。

「ほぼノーリスク(日本国の破綻リスクのみ)で、3.129%の利息をもらえるのであれば、これはこれでアリなのでは?」という気がしてきます。

そこで今回は「個人投資家が30年国債を買うのはアリなのか」を検証してみます。

個人投資家が30年国債を買うのはナシ

わたしの結論は「個人投資家が30年国債を買うのはナシ」です。

理由は以下。

- インフレに勝てない

- 売りずらい

- 待機資金運用やトレード益目的には合わない

以下で1点ずつ詳しく解説します。

30年国債を買うのはナシの理由①インフレに勝てない

まず、一つ目の理由は「インフレに勝てない」ということです。

30年国債は、固定金利の商品です。

金利は3%と高い水準ですが、仮にインフレ率が3%を超えて推移するようなことになると、金利をもらっても実質的に資産は目減りすることになります。

更に悪いことは「インフレ率が3%を超えて推移するような状態=世の中の金利がいまより上昇している状態」ですので、購入した国債の時価は購入時より下がっています(金利が上がると債券の価格は下がる)。

そのため、売りたくても売るに売れない状態になっています(損をしないと売れない)。

そして「保有し続けてもインフレに負けて目減りする」、「売るにしても損が出る」という逃げ場のない状態になります。

これが期間の長い固定金利の商品に投資する場合の、一番のリスクです。

30年国債を買うのはナシの理由②売りずらい

二つ目の理由は「売りずらい」ということです。

「売りずらい」理由はいくつかあります。

2-1. 売却時にスプレッドを抜かれる

国債を中途売却する場合、証券会社にスプレッドを抜かれます。

スプレッドというのは、証券会社の手数料のようなもので、例えば、債券の時価が100だったとして、実際に売却できる単価は99のようになっていて、この場合1(=100-99)がスプレッドになります。

要は、マーケット情報で見えている時価では売れず、少し安い単価でしか売れないということです。

スプレッドがどれぐらい抜かれるかは、証券会社ごとに違いますし、売却する国債の残存期間などによっても違います。

個人投資家が、金利の上昇・下落を利用してスイングトレードで売却益を狙うときには、スプレッドを上回るぐらい利益を上げないといけません。

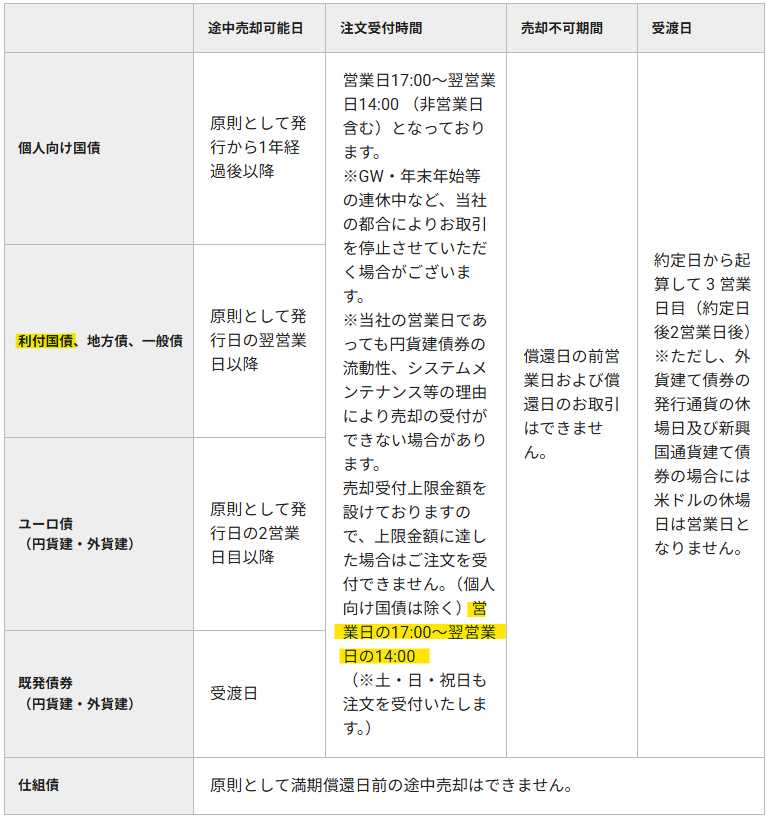

2-2. 債券の取引は「店頭取引」

債券の取引は「店頭取引」で行われます。

「店頭取引」というのは、証券会社との相対取引で、「取引所取引」である「株式」のようにマーケットで株価が決まっているのではなく、証券会社が「この価格で買っていいよ」という価格を表示し、個人投資家はその価格で証券会社に債券を売る形態の取引です。

買取価格はスプレッド込みの価格で、証券会社の言い値です。

買取上限に達しているときは、証券会社が買取価格を表示しないこともありますし、スプレッドも何パーセントで固定というものではなく変動します。

2-3. 金利が上がると売るに売れない

先にも書きましたが、金利が上がると、債券価格は下がります。

その状態で債券を中途売却すると、損が出ます。

金利が上がったときには、持っていてもインフレに負ける、売っても損が出るという状態になり、動くに動けない状態になります。

30年国債を買うのはナシの理由③余剰資金運用、トレード益目的には合わない

わたしが、金利が上昇している30年国債への投資を検討した理由は、以下の2つの観点からです。

- 余剰資金をリスク資産以外で少しでも高い利回りで運用できないか、という観点

- 金利上昇ペースが速いので、この先、一旦調整(金利が下落する)タイミングがあるはず。そこでキャピタルゲインを取れるのではないか、という観点

しかし、検討した結果、30年国債への債券投資は、余剰資金運用、トレード益目的には合わないと思い、投資を見合わせることにしました。

まず、余剰資金運用として考えたときに、確かに個人向け国債(変動金利で0.96%)より2%程度高い金利は魅力的でしたが、今後金利が上昇していった場合に、逃げ場がなく、そのまま資金を固定化するしかなくなってしまう、という点がネックでした。

余剰資金の運用として考えたときに、資金が固定化するリスクがあるというのは、運用目的と運用手段が合っていません。

次に、キャピタルゲイン狙いで考えたときに、債券は「店頭取引」で、売却時に証券会社が決めたスプレッドを抜かれるという点が嫌味でした。

株式やETFであれば、証券会社の取引手数料は決まっているので、売買を前提にするのであれば、透明性が高い株式やETFを使ってキャピタルゲインを取りに行く方が目的に合致しているかなと思いました。

では、30年国債を買っていいケースは?

30年国債を買っていいケースを考えてみました。

- 途中で売るつもりがない(インフレにならないと踏んでいる/分散投資の一環)

- 大きく金利が下がると思っている

1. 途中で売るつもりがない

まず、途中で売るつもりがないケースです。

例えば「日本ではインフレになっても、せいぜい2%程度までと考えていて、3%の固定金利であればインフレに負けないと信じている場合」は、「3%の金利を取りに行く」という判断は出来ると思います。

また、インフレリスクは株式などでカバーできていて、ポートフォリオの分散投資の一環で、長期で国債を保有するポジションとして、「これぐらいの金額は30年国債を買う」と整理できているのであれば、それも問題ないでしょう。

2. 金利が大きく下がると思っている

次に買ってもいいケースは、金利が「大きく」下がると思っているケースです。

債券を売買する際に証券会社に抜かれるスプレッドを加味しても、儲けが出るくらい金利が「大きく」下がれば、キャピタルゲインは出ます。

そのような見立てを持っている場合は、キャピタルゲイン狙いで30年国債を買うというのはアリでしょう。

まとめ

今回は、足元で金利が急上昇している長期の日本国債、30年国債を個人投資家が買うのはアリかを検証しました。

わたし個人の結論は今の時点では「ナシ」。

主な理由は、インフレ・金利上昇が進んだときに「売れないし持っておいてもイマイチ」という状態になり、固定化せざるを得なくなってしまうため。

例えば今後さらに金利が急上昇して、4%とか5%とかになれば、さすがにその後大きく金利が下がる可能性も出てくるでしょうし、キャピタルゲイン狙いで投資しても面白いかなと思うので、そうなったら再度検討をしてみようと思います。

ただ、金利がある世界になってきましたので、これまで以上に「余剰資金を運用するか普通預金で寝かしているかで差が出る環境」になってきたのは間違いありません。

満期までの期間が短い定期預金でも金利が1%超え、変動金利の10年個人向け国債も金利が1%を超えてきましたので、これらを活用して、なるべく余剰資金を細かく運用することを心掛けたいです。

本日もお読みいただきありがとうございました。

この記事を書いたとき(2025年7月)以降、更に金利は上昇しています。

2026年1月時点での考えをアップデートしました。

コメント