- 下落が続くJ-REITは買い時か

- 新NISAでJ-REITに投資するメリット

2024年1月から新NISAが始まりました。

新NISAをきっかけに新規で投資を始めた人も多いようで、eMAXIS全世界株式(通称オルカン)に過去最高の資金流入があったり、日経平均株価がバブル後最高値を更新し40,000円台まで上昇したり、という明るいニュースも聞かれます。

一方で、J–REIT全般の値動きを示す「東証REIT指数」は1700ポイントと、2021/7の2200ポイントから23%も下落しており、全銘柄の平均配当利回りは4.5%を超えています。

今回は、「下落が続くJ-REITは買い時か」を見ていこうと思います。

下落が続くJ-REITは買い時か

結論としては、「買い時」と思います。

理由は以下です。

1.配当利回りが4.5%を超えている

投資口価格の下落によりJ-REIT全銘柄の配当利回りは「4.5%」を超えています。

今年から始まった新NISAの成長投資枠(一人当たり240万円)を使って夫婦でJ-REITに480万円投資すると、480万円×4.5%=21.6万円、年間20万円以上の税引き後の配当金収入が得られます。

新NISAでは配当への課税も一生涯かからないため、新NISAでJ-REITに投資をすると、売却をしなくても投資した年から新NISAの税金メリットを享受できます。

この配当金を得ながら、じっくり投資口価格の回復を待つというのはアリだと思います。

2.チャート的にも日本株との比較でも価格が割安

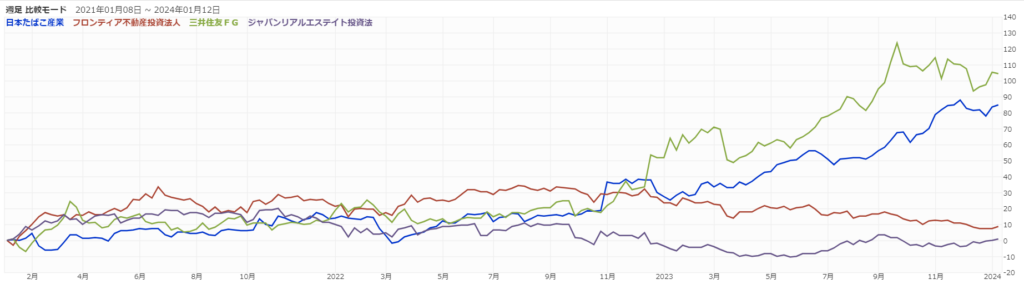

以下は過去3年の「東証REIT指数」と「日経平均株価」の推移です。

これをみてもJ-REITの低迷ぶりは一目瞭然です。

利回り的にも高配当株より高い銘柄が増えています。

| 銘柄 | 種類 | 株価 | 配当金 | 利回り |

| 日本たばこ産業 | 株式 | 3,785 | 188 | 4.97% |

| 三井住友フィナンシャルグループ | 株式 | 7,137 | 270 | 3.78% |

| 三菱商事 | 株式 | 2,413 | 70 | 2.90% |

| NTT | 株式 | 180 | 5 | 2.77% |

| フロンティア不動産投資法人 | J-REIT | 439,000 | 21,280 | 4.85% |

| ユナイテッドアーバン投資法人 | J-REIT | 149,400 | 6,800 | 4.55% |

| ジャパンリアルエステイト投資法人 | J-REIT | 590,000 | 23,000 | 3.90% |

| 日本ビルファンド投資法人 | J-REIT | 627,000 | 23,000 | 3.67% |

過去5年の株価推移を見ても、高配当株は2023年~2024年にかなり株価が上昇して利回りが低下しているのに対して、J-REITは株価が低迷しているので、割高感はなく、利回りもやや上昇している状況です。

J-REITが下落している理由

次に「J-REITの投資口価格が下落している理由」を見ていきます。

以下のようなことが考えられるでしょう。

1.円の金利が上がるという予想

日本でも最近は物価が上昇傾向にあり、物価抑制のため、日銀が金利を上げるのでは?と予想されています。

金利が上がると、住宅ローンが借りずらくなり、不動産購入の需要が減ったりして、不動産の価格が下がるという懸念があります。

また、J-REITの中には変動金利で借入をしている銘柄もありますので「金利が上がると支払利息が増えて、投資家に分配できる利益が減る」すなわち減配リスクが高まっているという見方もあります。

2.ドルなどの外国通貨の金利の高止まり

2022年3月のロシアウクライナ侵攻以来、アメリカやヨーロッパでは激しい物価上昇があり、中央銀行が金利の大幅な引き上げを行いました。

中央銀行の金利引き上げにより物価上昇は落ち着き、一旦は金利引き上げ局面は終わり、今後は段階的な金利引き下げが期待されていますが、どのようなペースで金利引き下げが進んでいくかは不透明な状況です。

J-REITは分配金目当ての投資家が多く、債券など他の利回り商品と比較されます。

海外投資家もJ-REITの投資家ですが、いまは米国債券の利回りが4~5%もあり日本のJ-REITの利回りよりも高い状況なので、彼らからすると「わざわざ為替リスクをとって、自分達にはよくわからない日本のREITを購入するよりも、安全資産である米国債券を購入する方がよい」ということになり、日本のREITの購入需要が高まらない状況になっています。

このことも日本のREITの価格が下落している理由の一つとして挙げられます。

J-REITの今後はどうなる?

では次に、「今後、J-REITの価格はどうなっていくか」について考察してみます。

1.円金利が上がってもそこまで影響は大きくない

J-REITの投資口価格の低迷の要因の一つとして挙がっているのが、円の金利の上昇です。

しかしながら、多くのJ-REITは固定金利での借入を組み入れるなど、金利が上昇してもすぐに大きな影響がでないように運営がされています。

そのため、円の金利が多少上昇しても、すぐに利益や分配金が大きく減少するということにはならないでしょう。

また、もし金利が高い状況が長く続けば、賃料も追って上昇してくるでしょうから、支払い利息だけではなく、J-REITの収入も次第に増えていくと考えられます。

2.海外で金利が下がれば海外投資家が戻ってくるかも

米国やヨーロッパでは物価上昇は一段落し、中央銀行の利上げサイクルもすでに終わったとの見方がでてきています。

今後は、景気後退を回避するため、利下げに転じるとマーケット参加者は予想しています。

もし海外で金利が下がれば、米国債などの利回りも下がり、相対的にJ-REITの利回りが魅力的になってきます。

そうなって、海外投資家が日本のJ-REITに戻ってくると、値上がり益も期待できるかもしれません。

新NISAでJ-REITに投資するメリット

次に「新NISAでJ-REITに投資するメリット」をみていきます。

1.分配金/配当が長期で安定

J-REITの分配金実績は長期で非常に安定しています。

そのため、潰れない銘柄を割安なときに購入して長期で保有すると、「負けない投資」にできる可能性は高まります。

参考記事はこちら

2.利回りが高い

例えば「フロンティア不動産投資法人」の利回りは4.85%もあります。

新NISAで購入すると税金がかかりませんので、10年保有して分配金が同水準だとすると、分配金だけで48%も投資金額が回収できます。

このように、J-REITは長期で持てば元本割れしにくい商品ですし、新NISAで長期にわたって分配金に課税がされないとすると、分配金利回りだけでも魅力的です。

新NISAでJ-REITに投資するデメリット

それではJ-REITに投資するデメリットはどういったことがあるでしょうか。

次にデメリットについて考えてみたいと思います。

1.株式に比べて成長性が?

多くのJ-REITの投資対象不動産は日本国内の不動産です。

ご存じの通り、日本は今後人口も減少していくので、長期的にみて日本の不動産の需要が大きく伸びるかというと「?」です。

海外展開をたくさんしている日本企業の株式を購入した方が、成長や株価の大きな上昇が見込めるかもしれません。

2.大きな税金メリットは得にくいかも

新NISAでは売却益も非課税になるため、株価が大きく上昇する銘柄に投資すると大きな非課税メリットを得られます。

J-REITの成長性が株式より劣り大きな株価上昇が見込みずらいと考えると、株式に投資した場合と比べて大きな非課税メリットは期待しずらいかもしれません。

選定基準とおすすめの銘柄

J-REITに投資するとして、どのような基準で選ぶのがよいでしょうか。

長期で投資することを前提とすると、倒産リスクが低く安心して保有できるということが重要なので、以下のような基準で選定するのがよいでしょう。

- 時価総額が大きい

- 格付けが高い

- スポンサーの信用力が高い

具体的には以下のような銘柄がおすすめです。

- 日本ビルファンド

時価総額最大。スポンサーは三井不動産。オフィス型。 - ジャパンリアルエステイト

時価総額2位。スポンサーは三菱地所。オフィス型。 - フロンティア不動産投資法人

時価総額は大きくないがスポンサーが三井不動産。商業系。利回り約5%。

J-REITのおすすめ銘柄についての参考記事はこちら

まとめ

今回は新NISAでのJ-REIT投資について紹介しました。

J-REITは将来性・成長性では株式より見劣りするところはありますが、株式ほど過熱感がなく、株価も大きく上昇していないため、いまから購入しても割高感はない水準で購入できます。

また過去のトラックレコードを見ても分配金は非常に安定しているので、大きな値上がり益は必要ないけど、コツコツと安定した分配金をもらいたい人にはおすすめです。

分配金は毎年支払われ確実に税金メリットが得られますし、税後の利回りが大きく変わってくるので、購入するのであれば、一般口座や特定口座ではなく新NISAで購入するのが有利です。

わたしも新NISA成長投資枠の一部でJ-REITを購入する予定です

コメント