2025年4月のトランプ関税ショックから約2か月が経過しました。

結局、株価はほぼトランプ関税発表前の水準まで戻り、結果的に見ると、暴落時に追加投資をできた人は大きく儲けることができた、ということになります。

わたしは、少しだけ追加購入をすることができましたが、大きな追加投資をすることはできませんでした。

今回は、「暴落したら買おう」と思っているのに、「実際に暴落が起こるとなぜ買えないのか」について考えてみたいと思います。

「暴落したら買おう」と思っていたのに…

「暴落はむしろチャンス」

「下がったら拾えばいいだけ」

そんなふうに思っている人は多いと思います。

わたしもそう思っています。

しかし、2025年4月のトランプ関税ショックでは、その“理屈”を実践することは簡単ではない、ということを改めて実感しました。

実際に株価が大きく下がる局面で、わたしが追加投資できたのは、数十万円のみでした。

2025年4月 トランプ関税ショックとは?

2025年4月2日に、トランプ大統領は、すべての国からの輸入品に一律10%の追加関税を課すという「関税政策」を発表しました。

また、アメリカの貿易赤字が大きい国に対しては、個別に設定された「相互関税」を課すこととし、中国34%、EU20%、日本24%という、かなり高い税率が課せられることとなりました。

この突然の発表を受けて、米国株、日本株は数日で大幅に下落しました。

S&P500は2025年2月の高値から約20%下落、関税発表前の2025年4月2日から約12%下落。

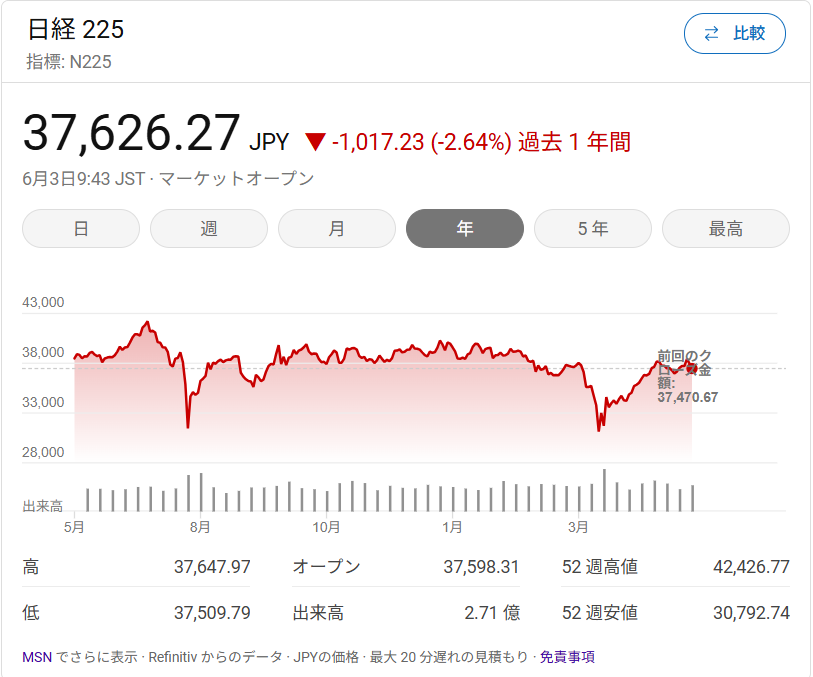

日経平均も2025年4月2日から4月7日の間で、約12%下落。

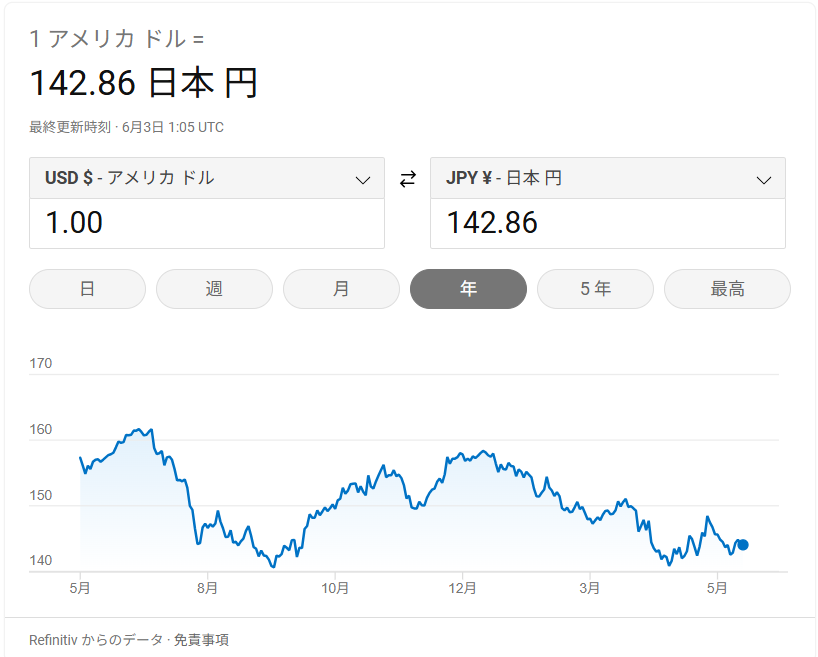

最初に反応したのは、株価でしたが、その後、米国の信認低下、財政の持続可能性に対する疑義、更には米国の長期的な成長に対する懐疑的な見方なども台頭し、関税発表後、じわじわとドル安が進みます。また、株価とは異なり、ドルは今でも関税発表前の水準まで反発していません。

米国債は、関税発表直後は上昇(利回り低下)で反応していますが、その後、徐々にこの問題が米国の財政赤字、信認の低下の問題であるということが認識されたのか、その後、下落(利回り上昇)という動きを見せました。

結局、反応のタイミングの差はありましたが、米国関連資産は、ドル安、株安、債券安のトリプル安となりました。

あのとき、実際に「買い」に動けたか

インデックス投資をしている多くの方は、日頃から「長期投資だから多少の下落は気にしない」というマインドで投資をしていると思います。

しかし実際にトランプ関税発表によって株価が暴落したときに、「もっと下がるかも」「これは一時的では済まないかも」「リスク許容度を見直そう」「一旦、損切りした」というような声がSNSでは多く流れていました。

もちろん、中には「買い増し完了!」といったSNS投稿も流れてきましたが、多くの方は、含み益が消えていくポートフォリオを眺めながら、守りの姿勢を強めているように見えました。

わたしも、自分のポートフォリオへの影響を計算しながら、追加投資を検討しましたが、大胆な追加投資はできませんでした。

なぜ、買えなかったのか?

自分を振り返ってみても、理由は一つではありません。

- 追加投資を検討したが、過去の暴落(リーマンショックのマイナス50%など)を考えると「どこまで下がるかわからない」「まだ買うのは早いのでは」「今買ってさらに下がったら…」という考えが頭をよぎった

- 株価が大きく下がったとは言え、株価指標を見ると、そこまでお買い得と言い切れない水準であった(米国株のPERは20倍以上、日本の高配当株の利回りも3~4%台等。要は暴落前が割高だっただけではないかと感じたということ)

- 既存ポートフォリオの評価額が下がっていく、含み益が小さくなっていくという状況

- これまで投資の根拠としてきたこと=「世界経済は長期で見れば成長する」「米国債は安全資産」というようなことすら揺らいでいるのでは?という疑念

これらを踏まえると、「段階的に買っていく」という判断が、リスクを回避しつつ、追加投資のチャンスを生かす最適な方法と思えました。

どうすれば、もっと大胆に買えたのか

暴落直後、多くの方が「自分のリスク許容度をもう一度ちゃんと見直そう」と言っていました。

頭では「多少の暴落なら問題ない」と思っていても、実際に体験してみると、想像よりも心がザワつくということは、やはりあります。

つまりそれは、その時のポートフォリオが、自分の“本当の許容度”を超えていた、もしくは、リスク許容度ギリギリで余裕(空き)がなかった、ということなのでしょう。

極論ですが、例えばわたしがその時、株式ノーポジションだったら、もちろんもっと大胆に買えていたと思います。

つまりは、自分のリスク許容度に対して、その時のポートフォリオが、空きが大きくなかったため、慎重に追加投資を進めざるを得なかった、ということです。

では、今後、どうやって、次の暴落に備えるか

トランプ関税ショックから時間が経過し、少し冷静に当時のことを振り返ることができるようになりました。

今回、振り返ってみて、当時、大きく買い増しができなかったのは「自分のリスク許容度に対して、実際のポートフォリオにリスク資産を積み増す余白があまりなかった」ことだと整理しました。

しかしながら、では「余白がたくさんある状態がベストなのか」と考えると「そうでもない」と思います。

「余白がたくさんある=リスク資産が少ない」ということなので、そうするデメリットは機会損失です。

平時にリスク資産が少ないと、その分、リターンも小さくなってしまいます。

そのため、「暴落時に備えて、必要以上に、リスク資産が少ないポートフォリオにする」というのも、またいいことばかりでもないのです。

ということで、巡り巡って、わたしの結論は「リスク許容度に対して、気持ち多めの余白を持ったポートフォリオにしておく」。

具体的な方法としては、以下を考えています。

- まずもって、リスク許容度に合った分散されたポートフォリオにする

- リスク資産の金額および「余白(=どのアセットをどれぐらい買い増ししたいか)」を定期的に確認するようにする。

- 「余白」のメンテナンスのため、どのアセットがどれぐらいの価格になったらポジション調整(売却)するかを書き留めておく。すなわち、割高なアセットの調整=リバランスルールを決める、ということ。

- どのアセットがどれぐらい下落したら、いくらぐらい追加購入するかを平時に書き留めておく。

- 積立投資などの自動購入の仕組みを導入し、継続する

- 「平常時の自分」と「暴落時の自分」は違うと理解しておく

暴落時に買えなかったからと言って、損をする訳ではありません。

今回は暴落後、短期間で回復しましたが、そうなるとも限りません。

そう考えると、一攫千金を狙うより、淡々と自分の信じたポートフォリオ、投資方法で投資を継続するというのが大事だと思います。

ただし、過去から学んで、改善できる点は改善していく姿勢はあった方がよいと思いますので、今回のような大きめのイベントを、振り返りや改善のよい機会としていこうと思います。

コメント