経済評論家の山崎元さん、インデックス投資ブログ「梅屋敷商店街のランダム・ウォーカー」の執筆者として有名な水瀬ケンイチさんの共著、「ほったらかし投資術(第3版)」をKindleで読んでみました。

共感できることや心に響くいいことがたくさん書いてありましたので、今回は少し紹介をしてみようと思います。

この記事で紹介すること

- 「ほったらかし投資術」で共感できたこと、心に響いたこと

- 「ほったらかし投資術」を読んだうえでの、自分の投資への活かし方

「ほったらかし投資術」で共感できたこと、心に響いたこと

いろいろ、いいこと書いてました。

全部は紹介できないので、一部わたしが特に共感できたこと、心に響いたことを紹介します。

長期・分散・低コストというキーワード

この本では、投資を成功させるコツは「長期・分散・低コスト」に集約できます、と書かれています。

これは、米国の大手資産運用会社であるバンガード社の日本法人が日本で長期投資を普及させるにあたって使っていたキーワードだそうですが、本当にその通りだと思います。

マーケットに居続けて(長期)、インデックスファンドなどで投資先を分散してリスクの集中を避け(分散)、長期での運用成績に確定的にマイナスの影響を与えるコストの高いものには投資しない(低コスト)。

この3つを守って投資をすれば、そうそう失敗することはないと個人的にも共感しますし、覚えやすくてわかりやすい標語なので、今から自分がやろうとしている投資は間違っていないだろうか?と自問するときに、念仏のように唱えて、自分の投資行動をチェックするのに使おうと思います。

リスク資産にいくら投資していいかは、持っている資産の中の「比率」ではなく「金額」で考える

この本の中では、まず自分の持っている資産の中から、生活防衛資金(生活費の3~6か月分)は現預金として横に分け、残りの資産を「リスク資産(株式等で運用する部分)と「無リスク資産(国債等の元本が確保されたもので運用する部分)」に分ける、という方法が紹介されています。

その上で、最も重要なものとして「リスク資産」への投資額の決定方法について以下のように説明しています。

リスク資産への投資額は、持っている資産の中の「比率」で考えるのではなく、「金額」で考えることが適切です。

ボーナス時期の新聞や雑誌などのマネー特集の記事には、多くの場合円グラフ付きで、個人の年齢・貯蓄額などに対応した「お勧めの投資配分」が紹介されますが、個人の経済的事情は、年齢、収入、貯蓄額など少数の変数で集約するにはあまりにも多様です。「比率による画一的配分」は役に立ちません。

本書の「ほったらかし投資術」が想定するインデックス投資によるリスク資産運用では、「1年後に投資額の3分の1の損」を一応「最悪の損」のケースと想定しています。

(中略)

1年後に「3分の1の損」と「4割の儲け」という広い範囲で変動しながらも、「平均的な投資のリターンは年率5%だ」と考えた上で、リスク資産に「金額でいくら」投じていいかを考えてみてください。

わたしは過去の記事で、ポートフォリオのリスクコントロールについて、リスク資産自体の割合をコントロールする、という方法を紹介しました。

これは、わたしが何となく感覚的にこの方が安心して投資ができるな、と思って実践してきたものなのですが、そういうわたしも自分のポートフォリオの円グラフを見ては、「何だか割合的に円預金とか個人向け国債が多すぎるよなー」ということを感じたりすることがままありました。

ただ、今回、この本を読んで、「あ、自分が感覚的に正しいと思っていたことって、間違いでもなかったんだな」と思うことができました。

正直、やっぱり長期で投資した状態を保てるかどうか、というのは、持っている「リスク資産」の最大損失額が、自分の「許容範囲内の損失」に収まっているかどうか、ということが一番影響するのだと思います。

リスク資産にいくらまで投資するかを決めるときに、持っている資産のうちの「率」で決めようとすると何だか決めにくいのですが、「額」で考えると決めやすい。

そう思っていた自分の直感と、この本で書かれていたことが似ていたので、この部分は非常に共感ができました。

お金は増やすだけじゃなく有効な時に使うことが大切

実はこの本を読んで、私が最も心に響いたのは、投資の説明ではない部分だったりします。

著者は「インデックス投資でFIREできますか?」という問いに答える部分で以下のようなことを書かれています。

例えば、25歳から年間250万円を投資に回し、250万円で生活したAさんと、100万円を投資に回して400万円で生活したBさんは、18年後の43歳時点でどうなっているでしょうか。

この時点で、Aさんは6,250万円、Bさんは2,500万円を持っています。

もちろん、Aさんの経済的余裕と金融的独立を評価する考え方を持つ人もいるでしょう。しかし、他方で、年間150万円支出が違う生活を18年続けたことの効果が無視できません。150万円の差が丸々教育費的な自己投資になっているとは限りませんが、Bさんの方がAさんよりも、この間スキルに多く投資していたり、豊かな経験を持っていたり、良い人間関係(人付き合いはお金と時間を必要とする「投資」です)を持っている可能性が小さくないように思われます。

端的に言って、FIREを目指したAさんは、老後の生活費とバランスを取りながら支出と投資を配分したBさんよりも、43歳時点で、「より稼げない人」になっていたり、遠慮なく言うと「よりつまらない人」になっていたりするのではないでしょうか。

(中略)

お金は、単に増やすだけではなく、有効な時に使うことが大切です。

この部分は非常に心に残りました。

わたしもFIREブログを書いていますが、FIREをしている訳ではなく、サラリーマンとしてお金を稼ぎ、資産運用をし、お金を使っています。

FIREをする目的というのは、元をたどると「人生を自由に楽しむため」で、「FIRE自体が目的」ではなかったと思います。

「節約を長年継続して、若くしてFIREできたけどあんまり楽しくない人生だったな」とか「早期退職してその後はつつましく暮らしたけど、もっとあれこれしたかったな」となってしまったら、何のためのFIREなのか、と思ってしまう気がします。

バンガード社のボーグル氏の言葉で、人生を楽しむための一つの要素として「自分の人生を自分で決められること」というのがこの本でも紹介されていましたが、わたしの場合のFIREの目的はまさにこれで、Financial Independenceを保つことにより「自分の人生を自分で決められる」状態に自分の身を置くことにあって、またそれは「人生を楽しむための方法」の一つでしかなく、仮にFIREを達成できなくても楽しい人生なんていくらでもあるし、最終的に「楽しい人生だったな」と思えるかどうか、が大事だな、ということを改めて確認するいいきっかけになりました

この本では、この部分以外にも、バンガード社のボーグル氏の言葉であったり、個人的には投資法以外にも心に響く部分がありましたね。

ほったらかし投資術を読んだうえでの自分の投資への活かし方

やっぱり個別株投資とかもする

まず、前提として、この本で紹介されている投資方法は、投資などが趣味や仕事ではない人は、時間をかけずに、「リスク資産はeMAXIS全世界株式、無リスク資産は個人向け国債10年変動」で、長期・分散・低コストの運用をすれば、ほぼ最適解になる、というものです。

しかしながら、私の場合は、株式投資や資産運用は、仕事ではないですが、趣味です。

株式投資や資産運用についての本やブログを読んだり、ユーチューブを見たりする時間は全く苦痛でないどころか、旅行先の旅館等でマネー雑誌を読むのが至福の時間だったりします。

ということなので、この本の「長期・分散・低コスト」というコンセプトには全くの同意ですが、それを実現する方法論としては、わたしはこの本で提案されている方法ではなく、「個別株式、国債、ETF、投信、その他商品」を組み合わせて「長期・分散・低コスト」の運用をしようと思います。

リスク資産の額の決め方

この本では、「1年後に投資額の最大3分の1の損」を「最悪の損失」として「リスク資産」の額を決める方法が紹介されています。

わたしはこれよりも保守的な考え方をしていまして、いま新たに投資した額や、いま保有している投資の評価額が、50%ぐらい下落しても安心して保有を継続できるかどうか、という感覚で「リスク資産」の額を決めています。

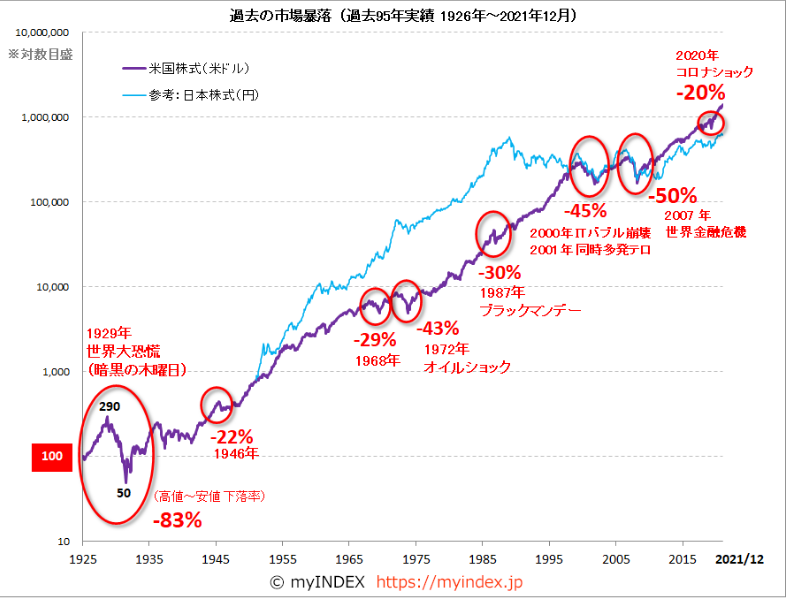

以下はmy INDEXさんというページからの抜粋ですが、過去95年の市場暴落を見ると、最大は世界大恐慌のときで、高値から安値の下落率は何と83%だったそうです。

投資してから1年後の下落率は30%で収まっていてその時点では継続して保有できたとしても、その後も何年か下落が続き、累計で80%下落したときに、それでも平常心で持ち続けられるかどうか、ということを想像したりします。

もちろん保守的になってリスク資産の額を減らせば減らすほど、得られるリターンも小さくなるので、リスク資産の額の決め方は、個人の資産の額や年齢、家族構成等により、個々人の判断で決めるべきものだと思います。

私の場合は、どれだけ暴落してもマーケットに居続けられるぐらいのリスク量でリスク資産を持つ、という考えから、個人的には50%ぐらいの下落を覚悟して、許容できるリスク資産の額を決めていこうと思っています。

まとめ

ちょっと気になったのでふらっと読んでみましたが、今回紹介した部分以外にもいろいろと役立つ内容がたくさんの本でした。

Kindle価格594円という値段は安い!ですね。

本を読むのはいいですね。いろいろ読んで気分転換しながらインプットしていこうと思います。

ドルコスト平均法についての記事はこちら

コメント