特に最近は、全世界株式に投資する投資信託などインデックス投資の人気が個人投資家の間で高まっています。

筆者も基本的にはインデックス投資が万人向けの最適解の一つという意見です。

一方で、FIRE(Financial Independence Retire Early=経済的自由を手に入れて早期リタイアして自由に暮らすこと)を目指す方の中には、「インデックス投資を15年も20年も続けるのは嫌だし、もっと早く資産を増やす方法はないだろうか。個別株投資ってどうなんだろう」と考えている方もいるかもしれません。

そこで今回は、個別株投資で資産拡大ペースを速めることができるのか?個別株投資の銘柄選定って何に気を付ければいいの?という疑問に答えていこうと思います。

個別株投資で資産拡大ペースを速めることは可能?個別株投資のメリットとは?

結論としては、うまくいけば資産拡大ペースを速めることは可能、です。

ただし、この選択にはもちろんリスクも伴いますので、以下で順に説明をしていきます。

個別株投資のメリット

まず個別株投資のメリットを確認します。

これは一言でいうと、インデックス投資に比べて超過収益が見込めるため、だと思います。

もちろんこれは「常に」超過収益が得られるということではなく、超過収益が得られることもある、という意味です。

一例として、インデックス投資=S&P500に連動するETF(VOO)に投資した場合と、個別株=アマゾンに投資した場合のリターンを比較してみます。

インデックス投資と個別株のリターン比較:VOOとアマゾン

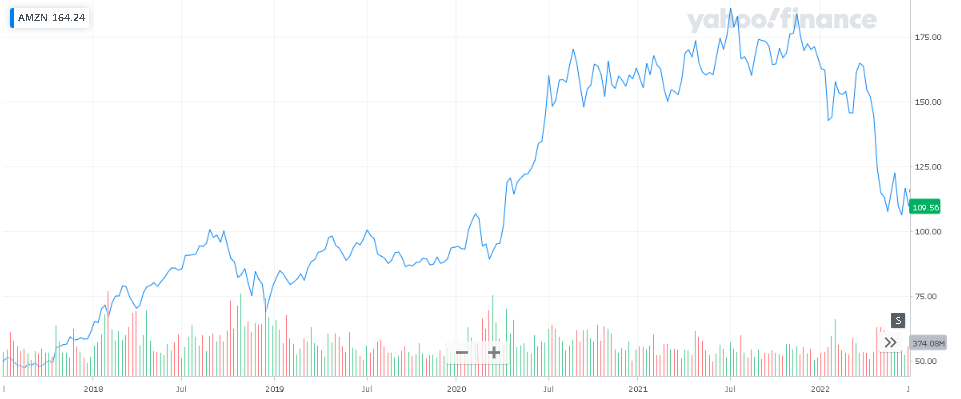

VOOとアマゾンの過去5年の株価推移は以下の通りです。

| 5年前 | 現在 | 上昇率 | |

| VOO | 225ドル | 357ドル | +59% |

| アマゾン | 50ドル | 110ドル | +120% |

アマゾン株は2022年に入ってから大きく下げていますが、それでもまだVOOの約2倍の上昇率です。

アマゾンに5年前に投資をしていればインデックス投資に投資するより資産拡大ペースは速まっていた、ということです。

このように、個別株投資は「うまくいけば」インデックス投資より超過収益が得られるのは間違いないです。

個別株投資のメリットを享受するための銘柄選定の3つのポイント

個別株投資でインデックス投資を上回る超過収益を得るためには銘柄選定が大切になります。

以下では銘柄選定におけるポイントについて3つ紹介します。

- 成長する銘柄を買う

- 割高な銘柄を避ける(株価上昇がバブルか、成長によるものかを見極める)

- 事業の将来性、EPS予想を確認する

それぞれのポイントをみていきます。

成長する銘柄を買う

個別株でもマーケット全体に投資するインデックス投資でも、株価=EPS(一株当たり利益)×PERです。

個別株に投資してマーケット全体に投資するインデックス投資に比べて超過収益が得られる「理屈」は、基本的には、投資した個別株のEPSの伸びがマーケット全体のEPSの伸びより大きい銘柄に投資をするからです。

もしくは事業の安定性、ブランドや事業の将来性、EPSの伸びを期待されて、マーケット全体のPERより高い水準のPERが付く場合にも、その個別株の株価は高くなります。

(PERは期待利回りの逆数。投資家が利回り10%で買ってもいいと判断するとPERは10倍、利回り20%ないと買いたくないと判断するとPERは5倍になります)

高いPERが付くかどうかは他の投資家の判断やEPSに左右されて決まるものなので、企業の本業の伸びを表すEPSの伸びに注目しましょう。

個別株投資では、その会社の事業およびEPSがマーケット全体より早い速度で拡大、伸びている銘柄を狙うという視点が必要になってきます。

割高な銘柄は避ける(株価上昇がバブルか成長によるものかを見極める)

1点目でEPSが成長しているを狙いましょうと説明しましたが、注意すべき点があります。

それは成長株は往々にして高い株価がついている、ということです。

いくら事業の成長性が高いからと言って、高すぎるPER(株価)がついている個別株に投資をしてしまうと、将来の株価上昇余地が小さく、逆に株価下落リスクが大きくなります。

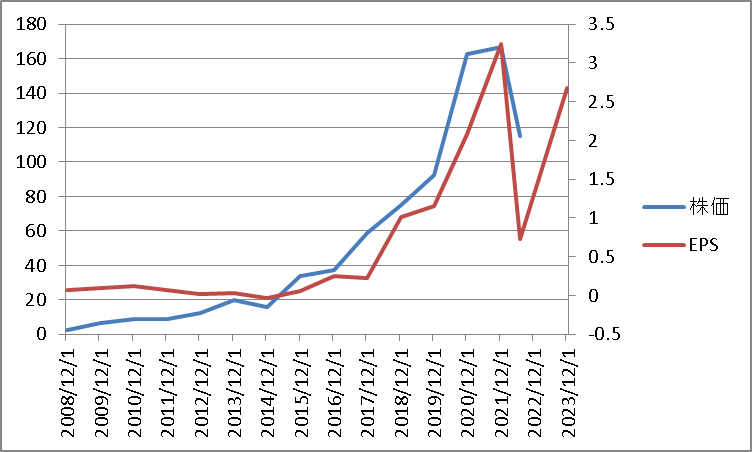

以下はアマゾンの2008年以降の株価とEPSの推移です。

2016年頃から株価が大幅に上昇しましたが、当時はEPSも大きく伸びていました。

一方で、PERは50~80倍程度になっており、PER的には株価は買われすぎでした。

株価上昇がバブルか、成長によるものかを見極めるためには以下をチェックするとよいでしょう。

- EPSと株価の形状がマッチしているか

- PERが高すぎないか

事業の将来性、EPS予想を確認する

3点目は事業の将来性、EPS予想を確認する、ということです。

ここには企業のウェブサイトや投資家向け資料、または証券会社のサイトなどで、将来のEPS予想やセグメントなどの利益内訳、今後の事業の見込みなどを確認することが含まれます。

それらの情報を確認し、投資しようとしている企業が、5年や10年先に事業を拡大しているだろうか、ということを考えてみましょう。

例えば、アメリカの電気自動車会社のテスラは、現在の電気自動車の普及率が低く、今後電気自動車の普及率が上がっていくことが予想されているため、事業やEPSが急ピッチで拡大すると予想されています。

このように個別株投資で銘柄選定をする際には、個別企業について調査をし、株価が割高でないかを自分で判断し、投資先を決める必要があります。

個別株投資のリスク

先ほど個別株銘柄選定のポイントとして、EPSが伸びている企業を狙う、ただPERが高すぎる企業は避ける、投資先を調査し事業の将来性を見極めるという説明をしました。

ただ実際にやってみると、将来のEPSを予想し、現在のPERが高すぎるかどうかを判断するのは簡単ではありません。

株価というのは、我々素人が持っているよりも何倍も豊富な情報を持っており、何倍もの時間を使って企業の分析をしている機関投資家や証券会社を含めた全投資家が現時点で適正と思っている価格です。

すなわち自分がいろいろ分析をしてPERが割高だな、と感じても、そのPERは全投資家が適正と思っている水準ということ。他の投資家はそのPERを適正と判断する情報をもっているのかも知れません。

また、個別企業の将来は、予期せぬ不祥事とか、競合の発生とか、様々な要素で簡単に変わります。

なので、どれだけ分析して投資しても成功するか失敗するかを完璧に予想することは不可能です。

絶対に超過収益を取れるのであれば皆個別株投資をしますが、そうではありません。

ここが個別株投資の難しいところ、リスクでもありますが、これらは超過リターンを追及するためには仕方のないこと、と割り切るしかありません。

その点、インデックス投資は、マーケット全体に投資をする=予想しているのは、「世界経済は長期的には拡大していくだろう」、ということだけです。

まとめ

今回は資産拡大のペースを速める一つの選択肢として、個別株投資のメリット、個別株投資をする際の銘柄選定のポイントについて解説しました。

やはり将来何が起こるかわかりませんので、個別株に投資をするというのはリスクはあります。

その反面、投資先の企業が予想通り(もしくは予想以上に)事業を順調に拡大していけば、インデックス投資よりも大きな超過収益が得られる可能性もあります。

最終的には好み、リスク選好の問題にもなりますが、筆者としては、リスクの大きさを考えると、やはり「ポートフォリオのコアはインデックス投資にして、個別株投資はサテライト投資として行う」のが多くの方にとってはよいのかなと思います。

実は私の現在のポートフォリオの株式部分はほぼ個別株投資になっています。

最近はポートフォリオのコアをインデックス投資にするべく、追加投資はVOOやVTなどのインデックス中心にしています。

これまで個別株投資のよさや面白さも実感してきましたが、自身の年齢やポートフォリオの金額の変化もあり、そろそろ個別株リスクを少し減らしていく段階かな、と考えて、徐々にインデックスへの移行を進めている最中です。

筆者たやっとのポートフォリオについてはこちら

コメント