FIREを目指して資産形成をする上では、資産運用や節約術なども大切ですが、稼ぐ力を上げる、入金力を高めるということも非常に大切です。

今回は、稼ぐ力、入金力を高める一番効率的な方法について解説します。

FIREを早く実現するための稼ぐ力、入金力を高める一番効率的な方法は?

結論は、サラリーマンとしての収入を上げる&サラリーマンを気持ちよく長く続ける、ことです。

おいおい、FIREを目指すための方法でその結論はないだろ、という声が聞こえてきそうですが、FIREを目指していろいろ調べたりしているからこそ、日本におけるサラリーマンの優位性を非常によく感じます。

FIREを実現するための資産形成のポイントは「安定収入があるからこそ、投資でリスクが取れる」「ある程度の期間、投資でリスクをとった結果、複利で資産が雪だるま式に増えていく」というところにあります。

これを実行するためには、安定収入を確保する=サラリーマンを気持ちよく長く続ける、長く続けられる仕組みをつくる必要があります。

もちろん、サラリーマンではなく、自分でビジネスを立ち上げたりして安定収入を稼ぐことができる人もいますが、そのような方法の成否は個人差が大きく再現性は低いかもしれません。

以下、この結論に至った理由について解説します。

サラリーマンとして収入を上げて長く働くのが一番効率的な理由

サラリーマンの稼ぐ力、入金力は高い。しかも安定している。

実感されている方も多いと思いますが、一般的に言うと、サラリーマンで給料を稼ぐのは、フリーランスで稼ぐより簡単です。

もちろん、人によってはフリーランスの方が稼げるよ、とか、サラリーマンでそれなりの給料をもらえる会社に就職するのは簡単じゃないよ、という意見の方もいると思います。

まずはサラリーマンとフリーランスの年収についてのデータをみてみます。

サラリーマンの年収

Career Theoryという転職サイトによると、厚生労働省の調査をもとに算出した、日本人の年収中央値は433万円、正規社員の年収中央値は496万円とのことです。

転職サイトdodaによると、dodaエージェントサービスに登録した人の平均年収は以下の通りのようです。

これらから30~40代のサラリーマン男性の年収はおおむね400~500万円程度でしょうか。

フリーランスの年収

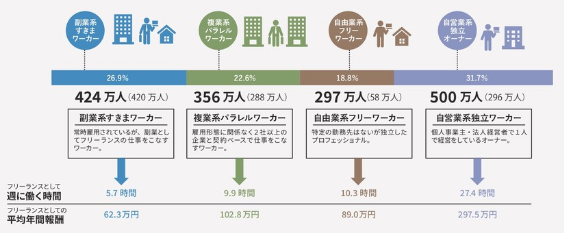

ランサーズの新・フリーランス実態調査2021-2022によると、フリーランスの年収は以下の水準のようです。

フリーランスの平均年収は自営業系独立ワーカーで約300万円、それ以外は100万円程度となっています。

もちろんサラリーマンでもフリーランスでも年収は個人により千差万別ですが、データからみるとサラリーマンの年収はフリーランスより高いようです。

また、例えばフリーランスに人気のwebライターなどの仕事について、どれぐらい稼げそうかを調べてみても、月10万円稼ぐためのノウハウ本などが出ているぐらいですので、サラリーマンと同じ水準の収入を稼ぐのは簡単ではないと思います。

サラリーマンの福利厚生は手厚く、退職金もある

サラリーマンの方はよくご存じだと思いますが、サラリーマンをしていると給料以外にもいろいろと会社は福利厚生制度を従業員および家族に提供しています。

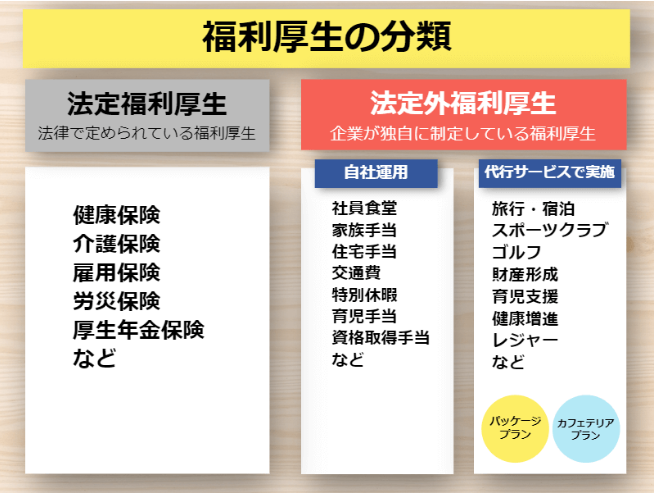

福利厚生には、法律で定められているものと、企業が独自に制定しているものがあります。

法定福利厚生には、健康保険料、介護保険料、厚生年金保険料の1/2を企業が負担といったものがあり、法定外福利厚生には住宅手当、交通費などがあります。

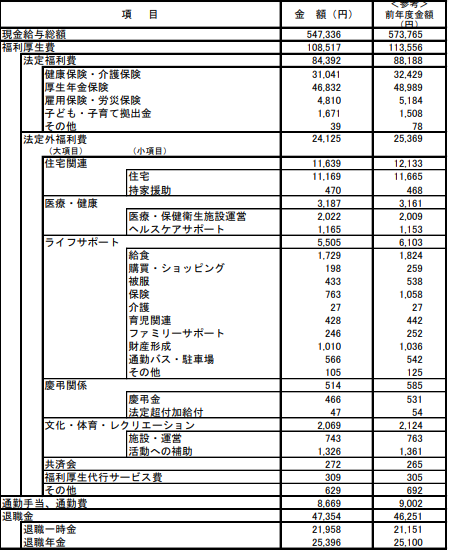

日本経団連の2019年福利厚生費調査の結果によると、企業が従業員1名に対して負担した福利厚生費は108,517円/月にもなります。

フリーランスになると、国民年金、健康保険料などはすべて自分で負担になります。家賃や交通費、人間ドックなどの費用もすべて自分持ちです。

またサラリーマンには退職金もあり、退職金は通常勤務年数に応じて増えていきますので、実は毎月の給与とは別に、退職金として資産が積みあがっていっています。

このように、サラリーマンの福利厚生は非常に手厚く、給与以外にも大きなメリットを享受しています。

安定収入があると安心して資産運用ができ、結果的に運用収入も増やしやすい

資産運用収入はリスク資産への投資額(アセットポートフォリオ)で大きく変わる

資産運用で運用収入を増やすためには、株式などのリスク資産に投資する必要があります。

全体の資産のうち、どれぐらいをリスク資産に振り向けるかを決める際には、年齢や家族構成、収入、資産の状況、リスク許容度などを考慮する必要があります。

一般的に、年齢が若く単身であれば、投資で失敗しても働いて取り戻すことができるため、リスク許容度は高いと分類され、リスク資産が多めの資産配分でも問題ないとされます。

逆に、年金生活者などは投資で失敗すると働いて取り戻すことが難しいため、資産を減らさないように、リスク資産が少なめの資産配分がよいとされます。

FIRE後に4%の利回りを狙った資産配分をする勇気があるか?

FIREのコンセプトは、生活費の25倍の資産形成をし、その資産を年利4%で運用することで、働かなくても資産を減らさずに資産収入だけで生きていける、というものです。

一方で、わたしの個人的な考えでは、サラリーマンを辞めた場合、リスク許容度は大幅にさがると思っています。

サラリーマンを辞めて、定期収入がなくなった後も引き続きリスク資産への配分が多い運用をすると、株価の暴落等により、資産が大幅に減ったときにリカバリーの方法がありません。

そのため、資産運用の配分を決める際にも、どうしても保守的に資産がへりずらいポートフォリオにせざるを得なくなると思います。

これは結果的に、毎年の運用収益の減少をもたらします。

サラリーマンを続けることによりリスク許容度が高い状態を維持して、積極的な資産運用を行った場合とサラリーマンを辞めた場合では、中長期でみた運用結果は大きく変わってくると思います。

One more year症候群

FIRE界隈では、有名な言葉ですが、One more year症候群というものがあります。

これはFIRE可能な資産が貯まった人がよく発症する症状のようで、FIREできるだけの資産が貯まったけれども、やはりどこか不安で、あと1年、もう1年サラリーマンを続けようか、と毎年考えてしまい、なかなか実際にFIREに踏み切れない状態に陥るというものです。

しかし、私はこう思うのは仕方ない、と感じています。

なぜならそれだけ日本のサラリーマンは給与、福利厚生を含めて恵まれています。

また、特に40代以降などでFIREした場合、一度その特権階級を失ってしまうと、そこに戻ることはできません。

もちろんサラリーマンを辞めたあと、フリーランスで毎年100万円稼ぐ、というサイドFIREというような方法もありますが、45才から65才まで毎年100万円稼げたとして合計で2,000万円です。

一方で、40代でそれなりの収入を得ている人であれば、年1,000万円の収入、ということもあるでしょうから、サラリーマンでプラス2年47才まで働くと、フリーランスで65才まで働くのと同じ収入を稼げてしまいます(ここでは単純化のため税金は加味していません)。

そうすると、47才までサラリーマンで働いて残り悠々自適、という生活と、45才でサラリーマンを辞めて65才までフリーランスで100万円稼ぐ、という生活を比べると、前者の方が効率的だし魅力的では?と思ってしまうのは、ある意味当然のような気がします。

実は、いつでもFIREできる、という状況を作ってしまうと、意外とサラリーマンで仕事をするストレスというのは小さくなる、ということもあります。

サラリーマンとして仕事をする中では、いろいろと嫌なこともあると思いますが、どうしても耐えられないことや嫌なことがあったとしても、そのときにはいつでも辞められる、というカードを持っていると、心に余裕があるので、嫌なことも意外とさらっと流せたりするのかもしれません。

まとめ

資産形成期において、リスク資産への投資を行うためには、安定収入の確保は重要です。

そのためには、ある程度の期間、サラリーマンをして運用原資を稼ぐのが、多くの人にとっては最もハードルの低い効率的な方法となると思います。

また、経済的自由を達成した上で、サラリーマンを楽しく、気持ちよく続けることができれば、更に効率的に資産形成ができます。

経済的自由の達成によって自分で人生を自由に選択できる状況をつくり、その上であえてサラリーマンを続ける、サラリーマンとしてやりたいことをやる、というのはいい選択肢だと思います。

もちろんサラリーマンを気持ちよく続けるためには、スキルアップをして価値を出せる存在でいることや、それによって自分の居場所を確保すること、自分が全力を注げる興味ある仕事をすることなど、いろいろな要素が必要になってきます。

経済的自由の確保は、精神的な余裕や安定を生み、いい仕事をする上で必要な意志の強さ、胆力、ストレス耐性などを獲得する上でもいい影響を及ぼすと思います。

サラリーマンを辞めるのはいつでもできるので、経済的自由を確保した上で、仕事が楽しい限りはサラリーマンをするのも一つの選択肢です。

もちろん、それよりもやりたいことがある場合は、サラリーマンは辞めてやりたいことをするのがよいですが、本当にそれがやりたいことなのか、じっくり考えて決断してもよいかなと思います。

FIREに関する他の記事はこちら

コメント